美国太阳能进入公共资本对我国的启示

|

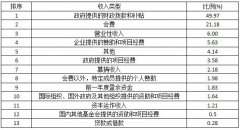

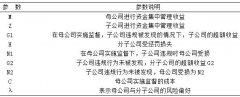

唐一品 张素芳 华北电力大学 本课题得到2014年国家社会科学基金项目(批准号:14GJY063);2014年北京社科基金研究基地项目(批准号:14JDJGB016)以及2015年北京市支持中央在京高校共建项目的经费支持 摘要:随着对环境保护的呼声越来越高,全球可再生能源,尤其是光伏发电通过技术的不断革新已经取得了显著发展,其中,分布式光伏发电的发展前景尤为光明。自2012年底以来,我国密集出台了一系列激励政策,大力推动分布式光伏发电,但是效果并不理想。原因之一是由于金融机构对项目收益与风险的担忧,我国分布式光伏发电陷入了融资困境。如何创新融资模式,吸引公共资本成为我国分布式光伏发展亟待解决的问题。美国太阳能进入公共资本(Solar Access to Public Capital, SAPC)可以为我国提供参考。文章首先介绍了SAPC产生背景、基本内容以及取得成效等情况;然后分析了我国光伏证券化发展现状和遇到的问题,最后提出了我国如何借鉴美国SAPC,解决分布式光伏融资难问题。 关键词:SAPC 分布式光伏 资产证券化 一、导论 2004年6月,德国波恩举办了国际可再生能源大会,此后全世界对可再生能源的认知发生极大转变,可再生能源尤其是光伏市场得到快速发展,分布式光伏对此起到了很大的推动作用。截至2013年末,全球分布式光伏发电量约为92GW,分布式光伏投资约为748亿美元(Global Data)。然而,近年来分布式光伏投资下降导致中国、德国、印度、美国等众多国家都陷入了融资困境,原因之一是融资渠道单一,依赖银行贷款,而金融机构对分布式光伏项目的收益和风险存在担忧。可见,要想促进分布式光伏发展,如何降低融资成本,解决融资难的问题是全世界国家共同面对的挑战。 资产证券化是一种融资创新途径。它是指将流动性不强但能产生稳定现金流的资产(如光伏租赁协议或电力购买协议中规定的现金流)通过一定的结构安排,转换为标准化可交易的金融工具(如证券)。证券化的目的是提高光伏资产流动性,融得大量资金满足发展需要。基本流程是构造证券化资产,组建特殊目的公司(SPV)实现破产隔离、信用增级、信用评级、发行证券以及证券上市交易。 本文的目的是通过分析美国促进分布式光伏发展的创新之举即推行资产证券化,为我国解决分布式光伏融资难问题提供借鉴。第二部分介绍美国太阳能进入公共资本(SAPC)的产生背景、基本内容、实现结果等,第三部分分析我国分布式光伏资产证券化现状和存在问题,实行资产证券化的意义,以及从SAPC中得到的启示。 二、美国太阳能进入公共资本基本内容与现状 (一)SAPC产生背景 美国是世界上较早发展分布式光伏发电的国家之一。2006年美国有6000多座分布式发电站,200多个大学校园采用了分布式发电站供电。目前,分布式光伏在美国能源利用中扮演着越来越重要的角色。截至2014年末,美国光伏发电装机总量达20GW,其中分布式光伏超过16.10 GW。新增光伏发电装机仅次于天然气(图2-1),住宅光伏装机首次超过非住宅光伏(SEIA,2015)。  图2-1 2012-2014年美国各能源类型新增装机容量百分比 为了促进光伏产业发展,美国联邦政府和各州政府实行了一系列的支持政策,如净电量计量政策允许光伏发电系统上网和计量;每发1000度电可获得1份绿色电力证书(REC),可上市交易;温室气体法规表明美国政府支持以可再生能源为主的分布式发电;《复苏与再投资法》(2009)中的投资税抵免政策(ITC)规定减免额为系统安装成本的30%,该项政策虽然对想获得税收抵免的投资者投资光伏项目有吸引力,但是,目前只有十余家大型金融机构和保险基金参与投资,并未满足融资需求。此外,税务股权融资较复杂,融资成本较高。而且该政策将于2016年底到期,增加了税务股权融资环境的不确定性;1705法案贷款担保计划和1603法案的到期也表现了政策环境的不稳定,融资问题仍亟待解决。 因此,美国光伏产业开始着眼于资本市场。光伏电站初始投资大,回收期长,流动性和投资透明度较小,如果能实现资产证券化,将光伏资产转变为可交易的流动性强的标准投资产品,将有助于解决光伏产业融资问题,并降低融资成本,提高资本利用率,从而实现美国能源部(DOE)的SunShot目标,即提高光伏对传统能源的竞争力。 (二)SAPC基本内容 2012年,美国国家可再生能源实验室(NREL)创立太阳能进入公共资本(Solar Access to Public Capital, SAPC)工作组,旨在推动光伏发电资产的证券化,联合开发商、法律机构、金融机构、评级机构以及咨询服务机构等共同促进美国资本市场光伏项目的投资,相关机构具体职责见表2-1。为增加消费透明度,降低太阳能资产的交易成本,促进项目证券化,SAPC的主要工作内容是对协议进行标准化,包括电力购买协议(PPA)、租赁协议、住宅和商业开发相关文件;建立数据库用于评估业绩和违约风险;进行模拟评级来增强投资者对投资风险的认知。SAPC也会提供平台用于讨论与交流,如建立光伏证券市场的门槛、机遇、风险等。 其中,协议标准化的意义在于可以降低交易成本,更好地保护投资者,加快资本调度;建立数据库意义在于可以提供有关技术、信用情况等数据,避免投资者过度调查增加成本;模拟评级的意义在于与评级机构交流,理解评级风险指标,率先为评级机构提供一套详细的法律术语表、现金流分析方法等。 表2-1 资产证券化参与者及行为

2013年3月,SAPC已经完成了住宅租赁协议和商业电力购买协议的标准化。目前,SAPC已经有220多个参与者。以SolarCity为例,它通过与用户签订长期协议,解决了屋顶租期风险问题和收益不稳定问题。以购电合同的未来稳定的现金流为保证进行资产证券化,使分布式光伏项目获得金融支持。融得的资金进入再投资,达到不断复制、滚动发展、规模发展的良性状态。2013年11月,SolarCity首次发行的资产支持证券成功募集5442万美金,成为全球第一单光伏资产证券化案例。2014年4月SolarCity 又发行了7000 万美金的光伏债,利率4.59%。SolarCity的市场份额从2012 年的12%增长到2013 年底的32%,分布式市场份额排名为美国第一。 三、我国分布式光伏证券化发展现状和存在的问题 2013年3月,证监会公布《证券公司资产证券化业务管理规定》,表明国内向资产证券化敞开大门。2014年,银监会、证监会推出资产证券化备案制,央行目前也正在研究推行资产证券化发行注册制。在注册制情况下,资产证券化比银行贷款融资更加便捷。国内有关公司也在进行资产证券化的尝试。2014年11月,爱康科技发布公告,表明将以公司已经建成并网的光伏电站相关权益为标的开展资产证券化。2015年1月,天华阳光决定与创投机构Sino-Century联合筹建新能源投资基金,旨在将天华阳光在海外上GW级的光伏电站项目变成金融资产。但是,目前我国光伏资产证券化仍处在实践中,证券化的发展仍存在制约因素。 (1)缺乏稳定的现金流保障。我国光伏质量认证体系和光伏电站效率评级体系缺乏,保险和风控制度不健全,产品和项目质量难以保证。此外,我国对企业的评级体系并不健全,分布式并网仍有待完善,因此并不能确保长期电价的稳定和需求的稳定,影响电站收益。 (2)监管繁多增加发行成本。我国金融监管为分业监管,中国人民银行、银监会、证监会和保监会分工合作,而由于资产证券化十分复杂,监管的内容和程序繁多,造成较大的发行成本。 (3)重复征税。按照《中华人民共和国营业税暂行条例》,金融业营业税税率为5%,资产证券化过程中涉及到多次出售,会造成重复征税,增大融资成本。 (4)相关企业对证券化的积极性不同。民营企业缺少资金,虽然有资产证券化的积极性却因为规模受限、资产抵押问题等难以进行。大型国有光伏企业资产虽未抵押,但考虑到实际证券化融资成本可能大于贷款成本,而且这些企业的资金并不紧缺,因此,积极性不高。 四、SAPC对我国的启示 SAPC推动了光伏资产的证券化,增强了光伏资产的流动性,通过标准化协议、建立数据库、模拟评级等降低交易成本,完善了分析和评级体系。同时资产证券化具有风险低,融资量大的特点,可以有效解决融资渠道单一而导致的融资不足的问题。 通过分析我国证券化存在的问题,借鉴SAPC的工作经验,本文认为要想解决我国分布式光伏融资问题,资产证券化是极具意义的选择。为了促进资产证券化的健康发展,我国应尽快建立数据库和完善政策体系,第一,健全光伏质量认证体系和光伏电站效率评级体系,完善保险体系和风险控制制度,从根本上减轻投资者对光伏项目收益和风险的顾虑,促进二级市场的发展;第二,完善企业信用评级制度,从而稳定电量需求和收益,为证券化提供稳定的现金流保证;第三,完善税收制度,实现税收中性化。 建立以上的促进机制,需要国家质量认证中心、光伏企业、评级机构、金融机构、政府等相关主体相互协调,并积极跟踪国际相关动态,以便使数据和政策科学、合理、有效。科学的数据库和完善的政策体系可以在一定程度上有效解决我国因为缺乏稳定现金流保障、市场基础不足、税收制度不完善问题而导致光伏资产证券化难以推行的现状,相信我国分布式光伏资产证券化会拥有一个光明的未来。 参考文献 [1]王佳丽. 分布式光伏融资困局[J].能源,2014,02:65-67. [2]包育栋. SolarCity:创新光伏商业模式[J].中国投资,2014,05:88-90+7. [3]国家可再生能源中心. 中国分布式光伏投融资机制研究[EB/OL].2014-5-20. [4]汉能控股集团, 全联新能源商会. 全球新能源发展报告2014[M].北京:中华新能源, 2014. [5]许洪华. 太阳能光伏发展形势报告[EB/OL].2012-3. [6] 红炜. 光伏电站资产证券化难在哪儿[N]. 中国能源报, 2014,03(24):04 [7] Lowder T. & M. Mendelsohn. The Potential of Securitization in Solar PV Finance [EB/OL].2013-12. [8] National Renewable Energy Laboratory(NREL). Solar Securitization: A Status Report [EB/OL].2013-10. [9] Schwabe P.. Solar Access to Public Capital Project and Securitization Discussion [EB/OL]. 2013-9. [10] Solar Energy Industries Association (SEIA). SOLAR ENERGY FACTS: Q3 2014 36% OF ALL NEW ELECTRIC CAPACITY IN 2014 FROM SOLAR[EB/OL].2014-12-17. [11] Clean Energy Ministerial. Facilitating Low-Cost Finance To Scale Up Renewables [EB/OL]. 2014-5-12. [12] Renewable Energy Policy Network for the 21st Century(REN21). Renewables 2014 Global Status Report [EB/OL].2014-4. [13] Frankfurt School-UNEP Centre,BNEF. Global Trends in Renewable Energy Investment 2014, [EB/OL].2014. |

浅析我国非营利组

浅析我国非营利组 财务公司模式在高

财务公司模式在高 中国对外直接投资

中国对外直接投资 关于中小企业融资

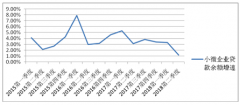

关于中小企业融资 债权融资对北京市

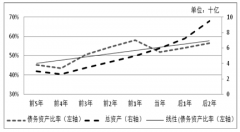

债权融资对北京市 PPP基金模式中“

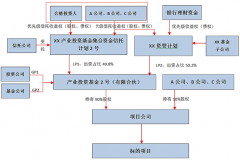

PPP基金模式中“