铜期货的蝶式套利研究

|

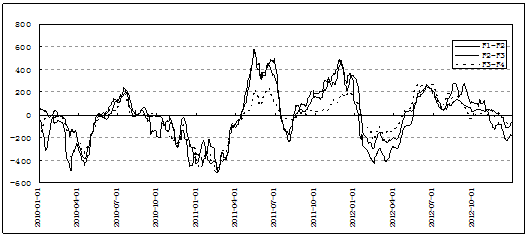

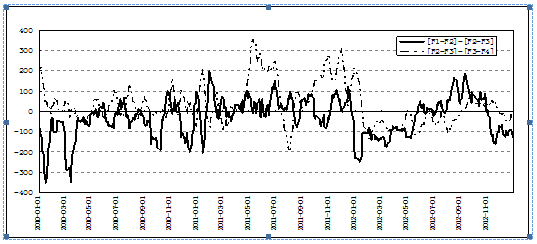

邹汉昌 中钢投资有限公司 摘要:目前国内对上海期货交易所期货铜的套利研究分析的主要集中在跨期套利和上海铜期货及伦敦金属交易所铜之间的跨市套利。本文主要通过对上海期货交易所铜期货的蝶式套利的统计分析,提出了在实际交易中可以操作的策略。 关键词:铜期货;期货套利;蝶式套利 期货套利交易是一种风险相对较低的、收益较为稳定的投资方式,比较适合追求稳定收益的投资者。蝶式套利是跨期套利中一种常见组合的形式,它是由两个方向相反、共享居中交割月份的跨期套利组成。蝶式套利的原理与一般的跨期套利相似,利用的是同一品种不同交割月份合约之间价差的不合理状况。蝶式套利涉及三个合约——近月合约、居中合约和远月合约。具体操作方法为,买入(或者卖出)近月合约,同时卖出(或买入)居中合约,并买入(或卖出)远月合约,其中,居中月份合约的数量等于近期月份和远期月份合约数量之合。对于普通跨期套利来说,价差有不回归的风险,而蝶式套利是“套利的套利”,因而相对于一般跨期套利来说,风险和利润都相对较小一些。 一、数据来源 本文所选择的分析数据来源于为2004年1月至2012年12月期间上海期货交易所网站每日公布的铜期货合约对于的收盘价。上海期货交易所公布的数据中每日交易的铜期货合约共有12个合约,为了叙述方便,现按照合约到期日由近至远分别将其定义为F1,F2,F3 ……以此类推。例如: 为了叙述方便,将邻月之间的价差称为跨月价差组合,用近月收盘价减去相邻远月的收盘价,例如:[F1-F2]。买入1手[F1-F2]组合,即买入1手F1同时卖出1手F2。将邻月之间的价差的价差称为蝶式套利价差组合,例如: [F1-F2]-[F2-F3]。买入1手[F1-F2]-[F2-F3]组合,即买入1手F1同时卖出2手F2再买入1手F3。 二、蝶式套利的优点 与比单纯的跨期套利具有更多的优点。图1显示的是铜期货相邻交割月份之间的邻月价差走势,可以看出单纯的跨期套利价差依然面临大幅的波动,在实际交易中,尤其是机构投资者往往会保持较大的套利头寸,这增加了交易的不确定性,不利于交易持仓风险的管理。图2显示的是铜期货相邻交割月份之间的蝶式套利价差,即 “价差的价差”的走势。通过图1、图2的对比,我们可以发现:相对于邻月价差来说,蝶式套利价差的波动明细下降,并围绕着0附近上下波动,这为蝶式套利提供了良好的操作基础,能够更好的管理交易持仓的风险。  图1 铜期货跨月价差走势图  图2 铜期货蝶式套利价差走势图 三、模拟交易统计分析 交易模拟统计分析的主要目的是确定价差交易区间,即通过在不同的价差交易区间的回溯模拟交易,来验证交易策略的有效性及寻找相对较优的价差交易区间。 模拟交易的策略是:采用自编的程序,在给的的价差区间[Low,High]内 ,当价差低于或等于Low时,买入组合蝶套组合,如果开仓时已经有卖出方向的持仓,则先将该组合全部平仓后然后满仓买入该组合;当价差低于或等于Low时,满仓卖出组合蝶套组合,如果开仓时已经有买入方向的持仓,则先将该组合全部平仓后然后满仓卖出该组合;按照上述思路同时滚动交易[F1-F2]-[F2-F3]、 [F1-F2]-[F2-F3]两组蝶式套利价差。 模拟交易的设定: 蝶式套利最大总持仓手数为:20手 (包括所有的多头持仓和空头持仓)。 交易手续费标准:成交金额的万分之二。 开平仓的价格为:当天的收盘价。 (一)价差波动交易区间的确定 通过图2中的观察可以看出,蝶式套利组合的价差主要的波动区间是[-200,200],因此设定考察的模拟交易区间分别为[-200,200]、[-150,150]、 [-100,100] 、[-50,50],其收益曲线及手续费如图3-6所示。线条部分为收益额,阴影部分为手续费。 ![图3 模拟交易区间为[-200,200]的收益曲线及手续费](/uploads/allimg/150429/1_150429205908_1.png) 图3 模拟交易区间为[-200,200]的收益曲线及手续费 ![图4 模拟交易区间为[-150,150]的收益曲线及手续费](/uploads/allimg/150429/1_150429205922_1.png) 图4 模拟交易区间为[-150,150]的收益曲线及手续费 ![图5 模拟交易区间为[-100,100]的收益曲线及手续费](/uploads/allimg/150429/1_150429205939_1.png) 图5 模拟交易区间为[-100,100]的收益曲线及手续费 ![图6 模拟交易区间为[-50,50]的收益曲线及手续费](/uploads/allimg/150429/1_150429205958_1.png) 图6 模拟交易区间为[-50,50]的收益曲线及手续费 通过对图3-6的分析对比可以看出,交易价差区间越大则交易的次数越少,交易价差区间越小则交易次数越多,交易区间过大可能导致无交易机会,相反交易区间过小的则会导致过高的交易手续费等。通过数据回溯发现2011年以下半年以来最好的交易区间为[-100,100]之间。 通过分析还可以发现,所有的模拟交易区间都保持了一定盈利,这说明按照固定的交易规则进行蝶蝶式套利能够保持一定的盈利水平。这非常重要,因为组合价差的波动区间变化是无法实现预料的,未来的交易区间的最好范围显然也不能够事先设定,但是通过事先设定的交易区间,按照一致的交易原则,在未来的交易中仍有可能获利。 (二)历史价差回溯及收益率测算 按照设定的[-100,100]交易区间回溯2005年以来的历史数据发现,按照设定的交易规则,保持了较好的盈利水平,收益率的测算见表1,其中保证金按照满仓20手计算,为铜价的10%,同时假定满仓时只占用了75%的交易保证金。 表1、蝶式套利模拟交易收益率测算表

四、结论 通过上述分析发现铜的碟套价差围绕0线左右波动,可以利用这一点进行碟式套利交易。按照一致的交易原则,在不同的交易区间内均能有一定的盈利,在[-100,100]的交易价差区间取得了较好的收益率。 参考文献: [1]中国期货业协会.期货投资分析[M].北京:中国财政经济出版社,2013 |

商业银行保本收益

商业银行保本收益 浅谈我国互联网消

浅谈我国互联网消 新冠疫情信息披露

新冠疫情信息披露 美联储加息对人民

美联储加息对人民 上市公司股票投资

上市公司股票投资 新冠疫情影响下美

新冠疫情影响下美 中小企业供应链金

中小企业供应链金