证券私募基金管理者特征与业绩持续性的相关性研究

|

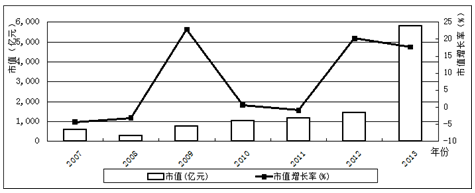

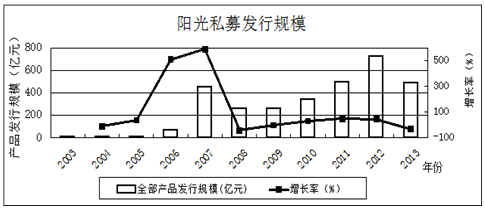

林鲁森 浙江财经大学金融学院 摘要:中国证券私募基金近些年发展很快,其中券商资产管理规模截至2013年达到了5850亿,可见对证券私募基金的研究越来越重要。自从Michael Jensen开启了对基金业绩持续性的研究之后,国外便出现了大量的研究业绩持续性的方法以及影响业绩持续性的因素。鉴于国内证券私募基金的飞速发展,管理者才能充当了更重要的角色。因此,本文将整理国内外业绩持续性的研究方法并且分析影响业绩持续性的因素,最后引进管理者特征的因素,进行相关分析。 关键词:证券私募基金 管理者特征 业绩持续性 文献回顾 1、引言 证券私募基金起源于民间的“委托理财”业务,成长于各类投资型公司及其他个体的“代客理财”模式,壮大于阳光私募、券商集合理财和基金专户理财模式。它与对冲基金类似,但又有所区别,因为对冲基金最重要的特点在于对冲,即具有杠杆对冲交易和进行衍生金融工具交易的特征。 第一只对冲基金是阿尔费雷得·文斯勒·琼斯(Alfred Winslow Jones)于1949年在美国创立的。之后便有大量的对冲基金涌现,学术界对其研究也越来越多。国外对对冲基金的研究从很多方面展开,业绩持续性作为绩效研究的一种,是一种判断基金好坏更直接的指标,能够为投资者的选择提供更有力的证据,所以国外学者已经对对冲基金业绩持续性进行了大量的研究,并且还引进了“热手”的概念。对基金业绩持续性研究最有影响的文献可以追溯到Michael Jensen(1968)的文章,他通过应用Sharpe(1964)、Lintner(1965)和Treynor(1965)等提出的资本资产定价模型作为基金业绩评价的标准,检测从1945到1964年的美国115个基金经理的预测能力。发现平均来说,投资基金并不比“买并持有”被动的投资方式有更好的业绩,说明在基金刚刚兴起不久的年代,基金一般是不存在业绩持续性的。伴随着对冲基金的发展,大量人才涌入对冲基金行业,管理者的好坏受到足够的重视,对基金经理的研究也逐渐加快,但是将对冲基金经理特征与业绩持续性结合起来分析的却极少。 近些年中国处在经济的转型期,金融体系随之发生了互动影响和巨大变化。证券私募基金在近些年发展壮大的很快,成为了金融领域一股不可或缺的力量,笔者搜集了有关券商资管与阳光私募的数据并绘成图以便更好的看清发展趋势。  图1 券商资产管理的年市值及其年增长率 我们可从图1发现券商资产管理规模在2009年之后虽然有所下滑,但是2011年起市值规模又扩张的很快。到2013年已经有将近5800亿的规模,而且最近几年增长率也比较高。可以看出扩张是一种趋势。  图2 阳光私募的年发行规模及其年增长率 我们从图2可以看出阳光私募规模在2005年出现了暴涨,可能是一时兴起,之后规模又突然缩小,从2008年以后资产规模才稳定的增长,可以看出增长也是一种趋势。 从上面两幅图能够明显的感觉出证券私募基金扩张的趋势,可以想象以后对证券私募基金的研究会逐渐加快。国内对公募方面的业绩持续性以及基金经理特征的研究已经很多,对私募的却并不多,结合起来研究的还未出现,因此笔者将对相关文献进行整合。 首先,业绩持续性的研究必须要注重方法,方法的好坏可能会直接导致结论的理想与否,因此必须对业绩持续性的方法进行相关梳理。我们会发现还有很多影响业绩持续性的因素,这些因素都会在某些方面影响结果的准确性,也必须对其加以整理。证券私募基金的发展也伴随着越来越多的人才进入这个行业,管理者的才能显得愈加重要。所以最后我们会引入管理者特征的概念,这样就为以后对证券私募基金管理者特征与业绩持续性关系研究提供了很多的便捷。 2、业绩持续性方法的度量 基金业绩的持续性是指基金业绩在一定时期内保持连贯性,即前期表现较好的基金后期表现依然很好,而前期表现较差的基金后期表现仍然较差,即“强者恒强,弱者恒弱”。总结不同专家和学者对公募基金和私募基金的业绩持续性检验的方法,不过是非参数检验和参数检验两大类。非参数检验主要利用双向列联表进行赢家和输家的持续性分析,辅之以各类统计量的考察;而参数检验则主要是利用回归模型。 3、影响业绩持续性的其他因素 在测量基金的业绩持续性时,不仅要考虑所用的方法,学者们往往还会从不同角度分析影响业绩持续性的因素,除了管理者特征外,还有许多其他因素会影响业绩持续性。 Malkiel(1995)采用Goetzmann和Ibbotson(1994)的方法对证券投资基金盈利能力的持续性进行了研究,不同的是把投资收益率的计算期由2年改为1年。其研究结果表明,在70 年代,前一年的业绩可以预示下一年的业绩,而在80 年代,这种业绩的前后一致性就消失了,呈现出一种随机状态。虽然同样是对70年代和80年代的分析,Goetzmann和Ibbotson (1994) 主要考察了长期,而Malkiel(1995)主要考察了短期,得到的结果却是不一样的,说明考察周期是影响业绩持续性的很重要的一个因素。 Cahart(1997)考察了业绩最好的与业绩最差的基金持续性周期,通过建立四因素模型对美国1963年7月—1993年间证券投资基金盈利能力的持续性进行了分析。其研究结果表明,证券投资基金业绩的持续性集中表现在两极,即业绩最好的基金的业绩在较短时期内具有一定的连续性,而业绩最差的基金的业绩则在较长时期内具有较强的连续性。但是,这种连续性不是由毛收益率引起的,而一般是由管理费用和交易成本引起的。 Guillermo Baquero、Jenke ter Horst和Marno Verbeek(2005)把前视偏差考虑进对冲基金分析了业绩持续性。先通过分析对冲基金是如何取决于历史业绩模拟了对冲基金清算过程,接着使用加权过程清除了前视偏差来衡量业绩持续性,结果发现了对冲基金季度回报率的正向持续性。 杨艳林(2011)从生存偏差这一视角来进行研究,她选取了2001-2009年我国54只契约型封闭式基金为样本,研究了生存偏差对封闭式基金绩效持续性的影响。结论认为,我国封闭式基金生存偏差效应显著为负,所估计得到的生存偏差效应值介于每年-4.79%至-0.34%之间;退市基金规模较小、绩效较高是导致这一结论的主要原因;同时发现,生存偏差会减弱封闭式基金绩效持续性。 4、管理者特征的研究 4.1 基金管理者年龄与教育背景 Golec(1996)率先分析了基金经理的个人特征是否会对业绩、费用等产生影响,发现经过风险调整的业绩和经理的年龄、在职时间以及受教育程度直接相关,且年轻的具有MBA 学位的基金经理取得的业绩更好。与Golec(1996)不同,Chevalier 和Ellison(1999a,1999b)研究了1988至1994年间492个由基金经理独立负责的增长型或增长收入型基金的经理特征与业绩的关系。结果发现优秀院校毕业的经理比普通院校毕业的经理业绩更好;年龄和业绩呈负相关关系;而是否拥有MBA学历对业绩的影响并不显著。Haitao Li、Xiaoyan Zhang和Rui Zhao(2011)研究了管理者特征队对冲基金业绩的影响,如教育背景,发现来自更高SAT的本科院校的基金经理往往有更高的初始回报率或风险调整的回报率,有更多的资金流入,并且承担更小的风险。 4.2 基金管理者性别 Niessen和Ruenzi(2007)的研究发现在美国市场上男性基金经理的平均任职长于女性,且喜欢采用极端的投资策略,同时其投资风格的持续性很强,而大公司和声誉好的公司更倾向于雇佣女性。总的来说,女性与男性投资风格持续性都很强,男性更激进,女性更保守。许友传、唐松莲(2010)使用分位数回归研究了基金经理特征对基金业绩表现的影响,性别对基金业绩有着显著的贡献,通常男性基金经理的业绩表现要好于女性。概而言之,女性投资更保守,业绩持续性强,但业绩要弱于男性。 4.3 基金管理者工作经验与以往业绩 Ding和Wermers(2004)考察了基金经理的工作经验,以往工作业绩与基金业绩之间的关系,发现对于成长型基金的基金经理,其经验越丰富或以往工作业绩越好,其管理的基金业绩越好;对于经验丰富的基金经理,当其管理大盘基金时业绩较好,而管理小盘基金时业绩较差。陈道轮、陈欣、陈工孟和张晓燕(2013)首次利用手工收集的我国493只非结构化阳光私募基金数据,综合使用基于CAPM 和FF3的八种因子模型,从基金个体、基金组合和基金经理以往职业经历(分为公募系、券商系和民间系)等角度考察了阳光私募基金的绩效。研究发现:阳光私募基金总体上跑赢了市场,其中公募系的表现最优,券商系次之,民间系最差。可见,一定的工作经验与以往好的业绩起到正向作用,不同的工作背景会有不同的促进作用。 4、结语 对私募基金的业绩持续性检验的方法,主要是非参数检验和参数检验两大类。非参数检验主要利用双向列联表进行赢家和输家的持续性分析,辅之以各类统计量的考察;而参数检验则主要是利用回归模型。影响业绩持续性的因素主要从考察周期、管理费用与交易成本、基金投资风格、激励机制、选股择时能力、幸存者偏差以及前视偏差等来考量,不同的因素都会对结果有不同程度的影响。从总体来看业绩持续性,国外的基金短期持续性都是很显著的,而国内的基金则基本表现为没有持续性。管理者特征则主要从基金管理者年龄、教育背景、性别、工作经验与以往业绩等方面考虑,从上面的结果可以发现年龄与业绩负相关,教育背景好坏没有一致结论,男性在业绩方面胜于女性,工作经验与以往业绩往往起到正向作用。 前人的理论成果已经颇多,笔者认为主要可以从以下方面来应对现有的问题: (1)数据的查找。证券私募基金在国内的发展历史并不长,再加上私募基金的体制也还不完善,可能导致数据的严重缺失或者不准确。所以我们必须是在有能力查找到的前提下进行研究。 (2)偏差的考量。私募基金是个高收益高风险的行业,基金退出市场的几率很大,留下来的往往是业绩好的基金,导致得出的结果有偏差。所以我们必须考虑幸存者偏差等因素,剔除无谓的偏差。 (3)方法的选择。业绩持续性检验方法无非就非参数检验与参数检验两种。参数检验还是可以用回归方程来模拟,但是非参数检验的方法较多,上面所列的方法只是一些常用的,我们可以借鉴更多国外的方法比如spearman秩相关系数法等,或者在前人的方法上有所创新,找到适合测量国内私募基金业绩持续性的方法。 参考文献 [1]许友传,唐松莲.何种特征属性决定了基金经理的业绩提升[J].上海管理科学,2010,32(1):75—79 [2]陈道轮,陈欣,陈工孟.阳光私募基金经理具有卓越的投资能力吗?[J].财经研究,2013,39(12):85—99 |

商业银行保本收益

商业银行保本收益 浅谈我国互联网消

浅谈我国互联网消 新冠疫情信息披露

新冠疫情信息披露 美联储加息对人民

美联储加息对人民 上市公司股票投资

上市公司股票投资 新冠疫情影响下美

新冠疫情影响下美 中小企业供应链金

中小企业供应链金