跨境联动创新助力中关村企业外债融资

|

陈硕 北京大学经济学院 摘要:近年来,我国政府为加快投融资体制改革出台了一系列改革政策。基于我国外债改革实践,2015年北京外汇管理部下发了京汇【2015】43号及318号文,提出在中关村“国家自主创新示范区”实施外债宏观审慎管理外汇改革试点政策,上述新政及后续人民银行下发的相关文件为企业拓宽融资渠道、从境外市场融通资金提供了政策依据。随着银行国际化经营步伐的加快,境内银行与境外子/分行的联动以及对客户的全球服务能力在不断提升,新政的落地也促进着银行加快全球化的布局及经营能力。本文将介绍银行如何通过境内外跨境联动并利用外债新政进 行产品创新,希望能给读者带来借鉴和思考。 关键词:跨境联动创新 中关村 企业外债融资 一、政策背景 科技改变生活,先进的生产力是引领时代进步潮流的决定力量。对于高新技术企业的扶持,特别是对于中关村国家自主创新示范区核心区(下称“园区”)的建设,多年来一直受到党中央、国务院的高度重视,为推动其发展国务院曾先后做过多次重要决定,并力促将其建成“具有全球影响力的科技创新中心”。 为促进部分地区企业跨境投融资便利化、切实服务实体经济的发展,2015年3月国家外汇局下发了汇复【2015】57号文《国家外汇管理局关于在部分地区进行外债宏观审慎管理试点的批复》批准在深圳前海、张家港保税区(金港镇)、北京中关村(核心区)进行外债宏观审慎管理试点改革,即:在上述三个地区注册的、符合“试点企业”资格的企业可以净资产2倍举借外债、且可结汇使用。这一政策的出台,改变了以往中资企业没有外债额度、即使上报也较难获批的局面,是一项突破性的外债政策变革。同月9日,北京外汇管理部也下发了京汇【2015】43号文《中关村国家自主创新示范区核心区外债宏观审慎管理外汇改革试点实施细则》对于北京中关村(核心区)地区“试点企业”借外债的操纵实施进行了详尽规定。2015年11月,北京外汇管理部又下发了京汇【2015】318号文,进行了政策更新。 中国人民银行陆续于2016年1月、2016年4月、2017年1月下发了关于全口径跨境融资宏观审慎管理的相关政策,为今后银行办理全口径跨境融资宏观审慎管理政策项下的外债融资业务提供了政策依据。根据最新的银发【2017】9号《中国人民银行关于全口径跨境融资宏观审慎管理有关事宜的通知》,企业(仅限非金融企业,且不包括政府融资平台和房地产企业)的跨境融资杠杆率提升为2,意味着目前企业可以净资产2倍举借外债。这一政策传达了监管当局在持续“扩流入”政策导向下,对企业跨境融资政策进一步放松的信号。 这些针对北京中关村国家自主创新示范区核心区“试点企业”的政策变革意义重大。中关村地区“试点企业”多为留学归国人民创办的企业,国际化发展意愿强烈,区内注册企业涵盖了电子信息、生物医药、航空航天、新材料、清洁能源、节能减排等各重点领域。长期以来,由于我国境内融资成本高于境外,所以我国企业通过跨境融资获得境外低成本资金的需求较为旺盛。本次政策的出台,有利于帮助园区内注册的1万多家试点企业获取境外低成本资金、缓解融资难的问题。 二、中关村试点企业外债融资业务模式及流程概述 为缓解部分高新技术企业“融资难、融资贵”的问题,为国家支持的高新技术企业拓宽融资渠道,银行在与境外银行的联动中设计出了“跨境担保下外债融资”的产品,即以境内银行向境外银行开立融资性备用信用证作为担保,境外银行依托境内银行的担保给境内借款人发放贷款。“跨境担保下外债融资”作为一种成熟的产品已被境内银行所广泛使用。 为了更好的为客户节约成本,提高效率,境内银行在跨境联动的合作中创新出一种新的模式,即境内银行向境外子/分行之间通过三方协议的方式代替传统的融资性备用信用证,起到一定的担保效力。两种银行担保方式有什么区别,相比银行出具的备用信用证担保三方协议模式的创新有什么优势和局限,下文中将对两种模式进行详细的比较和探讨。 (一)跨境担保下外债融资  1、境内银行为境内企业提供融资性备证额度; 2、境外金融机构为境内企业提供贷款授信额度、境内企业与境外金融机构签署借款合同; 3、境内企业去北京外汇管理部中关村支局办理外债登记; 4、境内企业持登记文件在境内银行开立外债专户; 5、境内银行为境内企业开立融资性备证; 6、境外金融机构收到备证并放款; 7、境内企业按借款合同还本付息; 8、境外金融机构解除境内银行备证项下责任、备证结清、外债注销登记。 (二)三方协议下外债融资 所谓跨境授信三方协议业务模式,是指利用借款人在境内机构的授信额度,作为其在境内银行境外子行(或分行)直接融资的还款来源保证。即境内银行境内机构获得借款人的授权,对其流动资金贷款额度进行锁定或对其存款进行监管,由境外子行(或分行)为借款人提供直接融资的综合金融服务方案。 三方协议下外债融资是境内银行在紧跟政府政策导向的基础上联动境外子/分行完成的跨境银行授信产品的创新,间接实现了“跨境授信共享”的效果。(见下图)  1、境内银行完成境内企业境内授信额度的审批手续; 2、境内银行境外子/分行完成境内企业的境外贷款授信额度的审批手续,并签订贷款的相关合同; 3、境内企业去北京外汇管理部XX支局办理外债签约登记; 4、境内银行与境内企业完成签署国内授信额度合同、及/或相关担保合同,境内企业向境内银行预先提交境内放款所需材料。境内银行、境内企业、境内银行境外子/分行签署三方协议等; 5、境内企业在境内银行开立外债账户。境内银行锁定境内企业境内授信额度。 6、满足所有放款条件后,境内银行境外子/分行对境内企业进行外债放款;境外行放款后,境内银行监管境内企业按照相关规定办理外债的结汇及提款使用。 三、跨境担保下与三方协议下外债融资的比较 (一)政策依据 无论是境内银行出具融资性备用信用证担保方式,还是境内企业与境内外银行签署的三方协议及相关合同的方式,资金回流都是凭借境内企业外债额度的通道,因此,两种业务模式下外债融资适用的外管政策依据都是相同的。 (二)业务收益 三方协议业务模式将传统备证担保模式的外债融资进一步优化,以三方协议替代备证,在拓宽企业融资渠道、省去了企业开立备用信用证的财务成本,同时银行也可以获得可观的收益。通过开展三方协议业务模式外债融资,银行加深了与企业的业务合作,企业可根据需要自主选择使用备证担保模式或三方业务模式的外债融资,同时银行也深化了与企业的全面业务合作,包括开立账户、理财、外汇资金产品、流贷、电子金融业务等。通过该银行创新,为实施银行境内外业务联动的战略规划添上了精彩的一笔。 (三)适用范围 银行出具的备用信用证具有见索即付的特点,担保效力高于协议项下境内银行的还款效力。因此,三方协议业务模式多用于同一家银行的境内与境外子/分行之间联动合作、签署协议,并由境外子/分行进行贷款发放。而银行的备用信用证担保模式适用度更为广泛,只要有银行间的授信额度,境外银行普遍可以接受境内银行出具的融资性备用信用证作为贷款担保。 (四)风险控制 在授信风险控制方面,跨境担保与三方协议两种业务模式下外债融资中境内银行都需要严格审查借款人风险,在客户准入方面选择符合办理中关村国家自主创新示范区核心区外债宏观审慎管理外汇改革试点业务要求的优质中关村试点企业和优质的上市公司等作为境内借款人。 在操作风险控制方面,跨境授信三方协议业务需确保在银行国内授信额度和存款的锁定完成后境外行方可发放贷款。境外行放款后,银行须严格按照外汇局的相关文件要求为借款人办理外债的结汇及提款使用,并监督借款人严格按照与境外行签署的境外贷款合同中约定的用途使用贷款资金。汇率管理方面,跨境担保与三方协议两种业务模式下如汇率波动造成折扣率超过银行设定值时,借款人均须及时补足保证金或增加锁定额度。 四、三方协议下外债融资适用企业类型 l、对于中关村(核心区)政策项下的试点企业(指符合京汇【2015】318号文要求的企业) 中关村的企业更集中于轻资产的高新技术企业,这一类企业往往亟待解决“融资难、融资贵”的问题,而对于价格的要求相对宽松。银行选择优质的中关村上市企业给予授信额度,在风险可控的前提下,通过“三方协议”方式帮助企业从银行境外子行(或分行)获得相对低成本的外币贷款。如果涉及到企业对汇率风险管理的需求,银行可搭配外汇保值或增值产品,实现企业与银行的双盈。 2、对于全口径政策项下的企业(指符合银发【2017】9号文要求的企业) 相对于标题(一)中的企业,这一类企业范围更广,没有注册地域上的限制,银行可以针对辖内客户开展全面营销。依托全口径跨境融资宏观审慎管理政策,为企业开展三方协议项下的外债融资业务。当境内存款价格大大高于境外融资价格时,企业甚至有可能获得额外财务收益。当然,这种模式只有在境内外市场利差较大且汇率稳定的时候方可实现。 五、总结语 创新是国家和民族发展与进步的核心源动力,是全方位、各领域、全覆盖的。积极跟进不断更新的国家政策指引,坚持创新为先,才能保持企业和银行的可持续性发展。此次“三方协议项下的外债融资”就是银行适应当前政策号召的业务创新。同时,新产品、新模式的创新离不开银行境内外分支机构密切的联动和配合,银行业的全球化发展才能充分利用平台和渠道优势,更有效地帮助有业务需求的企业。 参考文献: [1]国家外汇管理局 汇发【2013】19号文。 [2]国家外汇管理局 汇复【2015】57号文《国家外汇管理局关于在部分地区进行外债宏观审慎管理试点的批复》。 [3]国家外汇管理局北京外汇管理部 京汇【2015】43/318号文。 [4]中国人民银行 银发【2016】18号/132号,及银发【2017】9号文。 |

浅析我国非营利组

浅析我国非营利组 财务公司模式在高

财务公司模式在高 中国对外直接投资

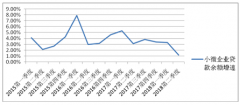

中国对外直接投资 关于中小企业融资

关于中小企业融资 债权融资对北京市

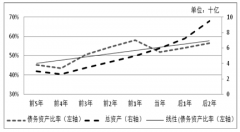

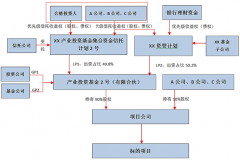

债权融资对北京市 PPP基金模式中“

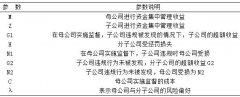

PPP基金模式中“