全球资本市场动荡背景下的大宗商品投资机会分析

|

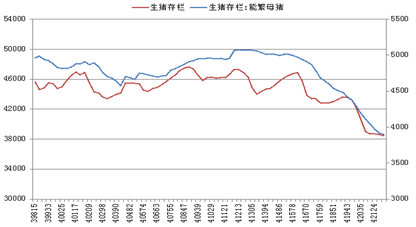

——以豆粕为例 王建强 南京大学 摘要:全球大豆供应过剩的预期不变,而过剩量将取决于当前的天气;国内大豆进口到港量增加,库存将有所回升,豆粕供应短期内不会出现短缺;猪周期开启,短期对豆粕的需求影响有限,但将长期利好豆粕的需求。因此,豆粕期货价格短期主要取决于天气的炒作,长期则受到猪周期的利好提振。本文从豆粕的供求两方面分析了未来豆粕的价格可能走势,不过鉴于一些政策因素,比如美国加息,人民币贬值等不确定因素,所以本文只能作为投资的参考。 关键词,全球大豆供应,到港库存,猪周期 豆粕是棉籽粕、花生粕、菜籽粕等12种动植物油粕饲料产品中产量最大,用途最广的一种。作为一种高蛋白质,豆粕是制作牲畜与家禽饲料的主要原料,还可以用于制作糕点食品,健康食品以及化妆品和抗菌素原料。 前几个月受美国大豆产区天气不佳引发对大豆产量担忧的影响,美豆期货价格反弹,并提振国内豆粕期货价格出现一轮反弹;之后美国大豆产区天气改善提振大豆增产预期,美豆回落,同时连粕回落低位。目前,豆粕依然受美国天气影响较大,但从长期看猪价已经连续增长近4个月,这预示着新一轮猪周期的开启,生猪补栏预期将增加,提振豆粕需求预期,从而提振豆粕价格。为此我对市场进行了调研发现, 近期国内生猪市场呈现快速涨价的局面。生猪养殖利润继续增加.随着养殖的增加势必增加豆粕的使用量,那么未来除了供应影响豆粕的价格外,需要的增加也将影响到价格。那么我们现在就从供需的各个方面来分析下未来豆粕价格的走势。 一、全球大豆供应宽松 USDA 七月供需报告中把 2015/16 年全球大豆产量继续上调至 3.189 亿吨,产量微增 0.1%;2015/16 全球大豆需求量上调至 3.06 亿吨,需求增加 3.43%;供需过剩量为 1270 万吨。2015/16 年度美国大豆产量上调至 1.057 亿吨,较上一年度下降 228 万吨;2015/16 年度南美大豆产量维持 1.66 亿吨,较上一年度增加 130 万吨;2015/16 年度中国大豆产量维持 1150 万吨,较上一年度下降 85 万吨。  图1:大豆供需 二、港口大豆库存及预期到港量 截止到8月7日的一周,大豆到港库存统计为564.47万吨,低于去年同期水平,因2-5月份大豆到港量明显回落。6月份开始大豆到港量开始回升,随着压榨利润好转,三季度大豆到港量将明显增加,港口库存预计将增加,预计 7-9 月到港量接近 2300多万吨。根据最新的统计数据显示:2015年7月中国大豆进口量950万吨,较2015年6月环比上升约17.43%,较2014年7月同比上升约27.18%,创下有史以来最高单月进口量。从2015年1-7月中国大豆累计进口数量来看,中国大豆进口量再次刷新历史同期纪录高位;从进口格局上看,我国大豆进口继续呈现“集中到港现象”,供应充裕。另外,南美地区大豆的充足供应且价格相对美豆有优势,在美国新大豆上市前,预计以采购南美大豆为主,对美豆价格形成压力。 三、天气因素依然是炒作主题 截至7月末,美国大豆已经种植完毕,美豆进入关键的生长期,雨水决定美豆的优良率和单产,产区天气是市场关注的焦点,因此美大豆价格能否获得天气升水,天气是影响后市走势的重要因素。 如果当前优良率不变,那么美豆的单产将保持在43-46蒲式耳/英亩一带,即使后期延续良好天气,美大豆单产上调的空间也不大。2015/2016年度美国大豆按照单产在43-46蒲式耳/英亩区间计算,假设种植面积维持去年水平,美豆产量仍然达到35.5亿蒲式耳之上,仍然处于历史第二高位产量水平,而且在上年度美豆产量大幅增加的基础上,美豆结转库存大幅累计,按照美国农业部数据,2015/2016年度大豆库存上升至4.25亿蒲式耳,较上年度的2.55亿蒲式耳增加67%。 8月份美国农业部对单产和种植面积的月度供需报告比较关键。从市场预期来看,因6月份,美国大豆产区天气不佳,使得大豆优良率同比下降,损及产量,但6月份的天气影响并未反映到7月的报告中,市场预期8月份报告将利多。但美豆天气炒作不改美豆产量高位的局面,美大豆优良率仍然处于历史均值水平附近,而自7月份以来,美国大豆产区天气基本正常,土壤湿度状况总体良好,而且按照厄尔尼诺对北美天气的影响来看,8、9月份适量偏多的降雨将有利于大豆的灌浆鼓粒。 目前8、9月份美豆进入关键的灌浆鼓粒期,天气市还未结束,市场还存在对美大豆优良率和单产的担忧。 四、生猪养殖周期变化 2014年全国养殖行业步入低谷,由于产能过剩及消费需求下滑,整个生猪市场量价齐跌。市场整体延续始于2012年底的去产能态势,且速度不断加快。猪粮比多次跌破5:1的重度亏损线,无论是亏损时间还是亏损幅度都是近年来罕见。存栏方面,自去2013年初开始,能繁母猪存栏一直维持下滑趋势,生猪存栏则在2013年底开始持续下滑。截止2015年6月份,能繁母猪存栏量为3899万头,同比下降22.13%;生猪存栏量为38461万头,同比下降14.92%,市场去产能力度空前。  图2:生猪和能繁母猪存栏 对于猪周期的研究以22省市猪肉平均价格为基础,该数据最早追溯到2006年7月21日。从图形上可以看出,06年至今共有3个明显的猪周期,第一个猪周期是2006年7月至2010年6月,共经历48个月;第二个周期是2010年6月至2014年4月,共经历46个月;第三个猪周期起始于2014年4月底,我们至今就在这一周期中。可以肯定的是:第一,猪周期确实存在,周期大概在3-4年;第二,每一轮猪周期的形态并不一致,波峰、波谷、周期长度都有一些差异。但本周期将在一定程度上有别于上轮周期:第一、能繁母猪的数量下降幅度明显高于上轮周期,生产仔猪的量不会快速上升,则生猪的补栏速度将慢于上轮速度,生猪存栏量恢复的周期将更长;第二、猪肉价格上涨并未使生猪存栏量出现止跌,说明经过长期的亏损,较多的中小养殖业者被淘汰出市场,行业集中度将有望上升,对生猪市场的调控能力将有所增强,价格上涨周期将较上轮周期延长。 截至8月7日,生猪均价约为18.70元/公斤,较去年同期上涨26%;而从本周期开始算,生猪价格已经累计上涨79%,猪粮比已经涨至7.5:1,养殖效益持续增长;由于本轮周期生猪存栏量和能繁母猪存栏量均少于上轮周期,补栏速度慢于上轮周期,猪肉价格仍有上涨空间,养殖盈利也有上涨空间,吸引养殖企业补栏意愿,预计到2015年下半年养殖行业对豆粕消费需求将继续增长。 五、豆粕下游备货增加 我国首次在抗战胜利纪念日放假,并且当日会举行大阅兵,华北地区各油厂或有限产或停产动作。根据调查,秦皇岛金海将于8月11日开始限产,9月5日后结束;而北京油厂8月10日开始限产,9月5日结束;天津各油厂虽然未有明确的停产或限产计划,但临港工厂已经得到通知,8月20日起将停供蒸汽一周,由此周边油厂停机或限产也成为必然。而在限产期间,应还会出现因假期而进行的停产。 由于下游饲料企业担心8月中下旬开始的限产停产引发货源紧张,饲料企业与豆粕贸易商备货略显积极。而期货1509合约即将进入交割月,大量未进行基差点价的贸易合同将被迫执行。因此,豆粕市场交易较之前略显活跃。 六、豆粕价格  图3:豆粕1601合约价格 近十年的豆粕周线价格看:豆粕价格在2005年10月至2007年1月份处于2500元/吨之下,2008年12月至2009年2月短期跌破2500元/吨外,其他时间均处于2500元/吨上方,这说明2500元/吨的价格处于近十年的低位,因此2500附近有较强的支撑。但是大豆连续三年大幅增产使得全球大豆由供应短缺转为供应过剩,使得豆粕价格承压,跌破了2013年4月份的低点,这对豆粕价格形成压力。猪周期的出现,猪肉价格上涨将使得养殖的积极性增加,补栏的意愿增加,后期豆粕需求将增加,长期看豆粕有望转变为震荡偏强的格局;若美国农业部8月份报告显示利多,将为豆粕价格上涨提供更多的支撑;若突破上方压力位,豆粕将重归强势。 综述:因为由于能繁母猪和生猪存栏处在历史极低位置,市场有预期未来猪肉价格将会大幅上涨,远期豆粕消费有转好预期。不过从能繁母猪补栏到育肥猪供给增加存在至少13个月的滞后期,需求转好对豆粕的利多只可能在远月合约上体现;但如果未来大豆供给仍过剩,涨幅也会受到限制。 参考文献: [1]马爽《豆粕有望续演强势格局》中国证券报 2015年8月12日 [2]中研普华商品猪行业分析专家领衔撰写《2013-2017年中国猪行业兼并及重组深度研究咨询报告》8月12日金元期货豆粕日评 |

商业银行保本收益

商业银行保本收益 浅谈我国互联网消

浅谈我国互联网消 新冠疫情信息披露

新冠疫情信息披露 美联储加息对人民

美联储加息对人民 上市公司股票投资

上市公司股票投资 新冠疫情影响下美

新冠疫情影响下美 中小企业供应链金

中小企业供应链金