并购背后的利益输送——以沃森生物为例

|

王丽娜 段智栈 内蒙古大学经济管理学院 摘要:随着竞争的激烈不断加强,公司之间的并购也越演越烈,并购后的业绩如何及并购背后的一些问题已经引起了人们广泛的关注。本文通过对云南沃森生物技术股份有限公司的疯狂并购进行阐述,报告了该公司如何疯狂进行并购及并购后的业又是怎样等一系列问 题,使得沃森生物净利润不断减少,经营业绩逐渐下滑,从而得出结论,公司应该加强对财务的预算、人员的管理,严防利益输送的发生。分析和评价沃森生物疯狂并购并进行利益输送的情况,为其他公司进行并购,加强经营和人员管理及防止利益输送的发生提供参考依据。 关键词:沃森生物 疯狂并购 利益输送 并购随着公司的出现就已经存在了,只是伴随着竞争的激烈,并购逐渐成熟化。近年,伴随着我国的经济快速增长,企业的并购活动也逐渐增多,特别是一些上市公司,靠着其雄厚的资金,稳固的市场地位,在国内外不断进行并购活动。由表1和表2可以看出,2007-2013年我国在国内、海外的并购总体呈现出上升趋势,尽管在有些年份并购数量和交易金额偏低。虽然2013年海外并购数量有所减少,但在国家及政府相关政策及并购贷款的扶持下,2013年国内并购事件创下新高,达到了2007年的9.35倍,同时交易金额也在2013年创下峰值,达4173982元。 表1 2007-2013年中国企业国内并购趋势

资料来源:清科研究中心 表2 2007-2013年中国企业海外并购趋势

资料来源:清科研究中心 虽然并购之风如此盛行,但在并购前也应深思熟虑,考虑到并购的资金以及并购后如何进行发展等一系列问题,如果只是进行疯狂的并购而没有对这一系列问题进行考虑,不仅仅会使公司资金短缺,甚至会使公司陷入危机。因此研究沃森生物技术股份公司的疯狂并购很具有代表性,这对未来公司的发展具有很大的意义,为其他公司进行并购和并购后的管理,防止利益输送提供参考依据。 一.公司背景 2001年云南沃森生物技术股份有限公司在云南昆明成立,2010年11月该公司在深圳证券交易所上市(股票代码:300142,股票简称:沃森生物),顺利成为云南省首个在中国创业板上市的企业。 该公司在国内是对疫苗、血液制品等药品的研发、生产和销售都很专业的现代生物制药企业,被国家认定为国家的高新技术企业级国家企业的技术中心。如今,该公司在国内是第一个有两个细菌多糖蛋白结合的疫苗产品上市的公司。该公司更是在江苏泰州的医药城和玉溪的高新区拥有现代的疫苗基地,在昆明高新区建立先进的新型疫苗研发试验基地,创建了涵盖中国的29个省市,2000多个县区的营销网络。 1.公司产品 如今沃森生物上市的疫苗共有Hib多糖结合疫苗、ACYW135脑膜炎多糖、AC脑膜炎多糖、冻干AC脑膜炎结合。就这几款疫苗的营业收入在2013年就占总收入的77.72%,而Hib多糖结合疫苗的营业收入所占份额超过了57.94%。沃森生物的在研发产品还有多款,虽然还没有在试验阶段,但这几款在研发产品将会使沃森生物在未来获得巨大的盈利。 然而现在已经进入临床的疫苗有b型流感嗜血杆菌联合疫苗、重组乙型肝炎等。虽然在去年九月这三款疫苗的申请被公司驳回,但这些疫苗是沃森生物在国外市场需求的基础上研发出来的,因此虽然申请被驳回,但是这并不代表这些疫苗已经没有了市场价值,这三款研发更可能使沃森生物的国际市场得到扩大。 2.公司财务 从2007年9月沃森生物自主研发的第一款疫苗上市开始,该公司的净利润和营业收入已经实现逐年翻番。从表3可以看出净利润由2009年的8094.39万元增加至2012年的22535.78万元,营业收入由2009年的20057.82万元增加至2012年53755.85万元,虽然在2013年公司的净利润和营业收入都有些跌落,但2009年到2013年的财务状况为沃森生物以后进行大规模的并购奠定了坚实的基础。 表3 沃森生物2009-2013年度财务状况

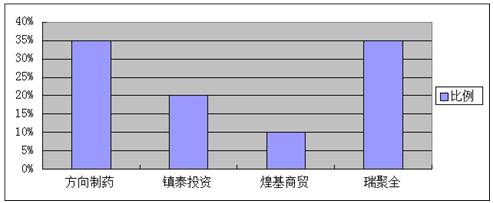

资料来源:沃森生物年度报告摘要 二.沃森生物疯狂并购 在2012年上半年沃森生物就开始进行了并购,在该年4月15日,沃森生物发表了用1.02亿元收购51%的上海丰茂生物技术有限公司的控股权,从而进军单抗产品领域。又在该年12月份,用3.1亿元收购58.09%的上海泽润生物科技有限公司的控股权。虽然上海泽润是当时国内四家进行宫颈癌疫苗临床试验的制药公司之一,但是泽润的研发非常缓慢,而且在被收购前就已经处于亏损状态,可见沃森生物对泽润的收购存在很大的风险。 自2012年9月起到2013年7月为止的将近一年,沃森生物技术股份有限公司一共并购了四家药业有限公司,这四家公司分别是圣泰药业有限公司,宁波普诺生物医药有限公司,河北大安制药有限公司,山东实杰生物药业有限公司。 沃森生物在2012年9月发布公告,表示将会以5.29亿元收购大安制药55%的股权。然而大安制药在当时因长期亏损面临停产,大安制药在2011年共亏损3269万元,在2012年的1-8月亏损了2704万元人民币,就连在被收购后的2013年的第一个季度也亏损了611.52万元人民币。虽然已经亏损巨大,但当面对资产评估的9.6亿元时,沃森生物毫无顾虑的照单全收。这不禁也会引起人们的疑问,大安制药一连亏损四年,而且当时的净资产也已经为负,沃森生物本可以用非常低的价格就可以收购大安制药,但其却以超高的溢价收购了大安制药。已经获得了大安制药的55%控股权,然而在今年6月沃森生物发表公告说会继续以3.37亿元收购35%的大安制药的控股权。 在收购35%大安制药的控股权的同时,沃森生物也对山东实杰、莆田圣泰、宁波普诺三家公司进行了并购。与收购大安制药类似,沃森生物也是按资产评估的价钱收购的这三家公司。山东实杰、莆田圣泰、宁波普诺三家公司在收购前的净资产分别为3166万元、1351万元、3124万元,总计7641万元,而评估的价钱分别是3.21亿元、1.65亿元、3.2亿元,沃森生物却用了8.06亿元的高溢价收购了净资产仅7641万元的三家公司,可以看出沃森生物对每一家公司的收购都付出了巨大的成本。其实这三家公司一直是沃森生物的重要代理商,并且对沃森有大量的欠款。沃森在对这三家公司收购时碰到了新疆石河子隆臣投资公司,在2012年中旬隆臣投资控股了这三家公司的51%股权,使得山东实杰、莆田圣泰、宁波普诺三家公司在将近一年的时间里净资产账面值分别增值847%、1102%、860%。而沃森生物就这样用了8亿多元并购了这三家公司,让隆臣投资公司一下赚了将近4亿元人民币。 三.疯狂并购的背后 苏李红是隆臣投资公司的执行事物合伙人,他不仅和大安制药收购有关,沃森生物对大安制药没有收购的10%的控股权就是有他控股70%的成都煌基商贸公司掌控;对山东实杰、莆田圣泰、宁波普诺三家公司的收购也和他有关,煌基商贸公司的原控股人苏忠海在2012年8月将其70%的控股权以35万元出售给苏李红,同时,苏李红开始了收购山东实杰、莆田圣泰、宁波普诺三家公司。 担任四川方向药业的懂事长苏忠海也和沃森对大安制药的收购有一定的关系。在沃森收购大安制药前,大安制药的四个股东及其控股权分别为方向制药35%、镇泰投资20%、煌基商贸10%、瑞聚全35%,而这四个股东的法人都是或者曾经是苏忠海。  图1 大安制药四个股东比例 资料来源:大安制药简介 在 实际上,沃森在刚上市的时候就被怀疑有利益输送,然而沃森对人们的怀疑并未给出一个明确的说法。 据沃森生物技术股份有限公司的IPO文件显示,沃森并没有实际的控股人,即使有总共持股比例已经超过55%的李云春、刘俊辉、陈尔佳及刘红岩四位高管,而这四位高管的持股比例分别为20.06%、15.19%、10.98%、9.29%。同时,公开资料表示,在2002年沃森生物就被云大科技医药公司收购,而2002年仅是沃森成立的第二年。 表4 沃森生物4名高管持股比例

资料来源:沃森生物IPO文件 云大科技医药公司的另一个子公司是大连汉信,在2002年到2008年的这段时间里,沃森生物的刘红岩、陈尔佳、李云春三位高管同时还担任大连汉信的总经理、董事长等职位。 沃森生物在2007年净利润达到742.46万元,2008年达到3470万元,在2009年5月有完成了股份制的改革,2010年11月在深圳证券交易所上市,然而沃森生物的这些惊人的业绩都是在云大科技医药公司退市之后才取得的,这些业绩的取得也是李云春等人成为亿万富翁。 四.严防利益输送的建议: 一直以来,公司之间并购的活动并未减少,而公司间并购背后那些事也引起了人们的广泛关注,其中,关于公司并购的利益输送和如何防止利益输送的发生更是公司管理者和市场参与者关注的焦点。 1.对并购后的发展做出计划 沃森生物虽然一直在并购,但并购后却搁置了一些项目,加大了公司的损失。一个公司如果没有计划,又怎会有发展呢。因此,在并购前公司管理人员应经过深思熟虑,并购某家公司有何好处,会不会为公司的发展带来收益,及并购之后应该进行怎样的发展,对这一系列问题做出系统的规划,以促进本公司的快速发展。 2.严格控制预算 实际上沃森生物可以用合理的低价收购大安制药、山东实杰、莆田圣泰、宁波普诺这四家公司,而其却用了超高的溢价对这四家公司进行并购,形成利益输送。对财务没有进行合理的控制。所以严格控制公司的并购预算,有利于防止利益输送的发生,一旦发现有利益输送,应及时进行阻止,并对当事人做出相应的惩罚。 3.进行人员控制 沃森生物上市时的利益输送也使得该公司的盈利增速不断下降。在上市前的2007年到2010年,沃森生物的盈利增速分别为367.37%、119.98%、119.98%、102.30%,而上市后的2011年净利润增速仅为34.40%,2012年竟下滑为12.17%。可以发现,沃森生物疯狂并购背后的利益输送使得公司净利润不断减少,经营业绩逐渐下滑。这正是由于沃森生物在并购前并未进行合理的财务控制,以及公司的人员管理存在问题,导致公司没有实际的控股人,使得公司出现大量资金的利益输送,造成了公司的损失,业绩不断下降。因此应加强对公司的人员和经营模式的管理,合理分配人员岗位,确定公司控股负责人,以免公司遇到问题时,没有一个可以领导公司走出困境的人。 总之,一个公司若要稳定快速的发展,就必须对公司的人事物进行严格的控制,建立健全公司的财务制度和人员制度,防止利益输送的发生。 参考文献 [1]吴超鹏.管理者行为与连续并购绩效的理论与实证研究[J].管理世界.2008(07) [2]李善民,毛雅娟.高管持股、高管的私有收益与公司的并购行为[J].管理科学.2009(06) [3]宋希亮,张秋生.我国上市公司换股并购绩效的实证研究[J].中国工业经济.2008(07) [4]温成玉,刘志新.技术并购对高技术上市公司创新绩效的影响[J].科研管理.2011(05) |

网络经济下的工商

网络经济下的工商 国际货运代理企业

国际货运代理企业 家电企业营运资本

家电企业营运资本 基于开发维度对疫

基于开发维度对疫 A公司采购管理优

A公司采购管理优 高新技术企业研发

高新技术企业研发