新发展格局下跨境资金流动风险预警研究

|

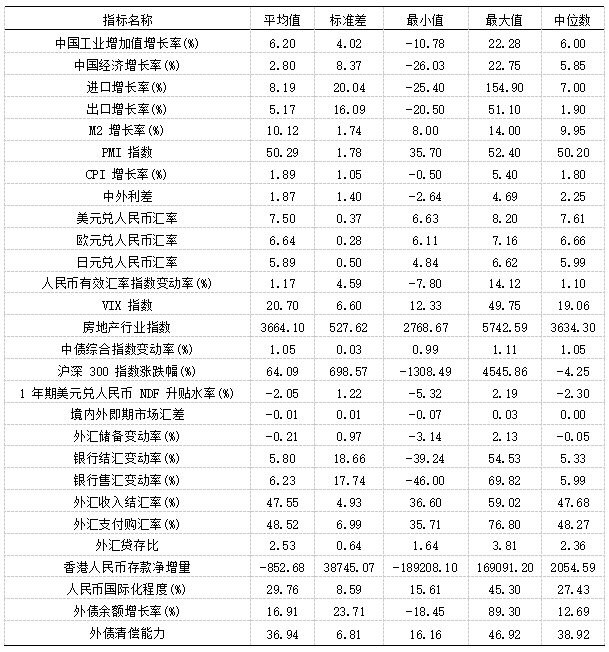

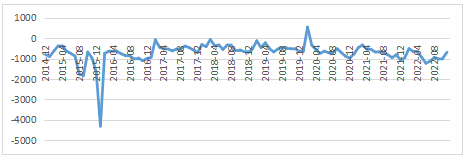

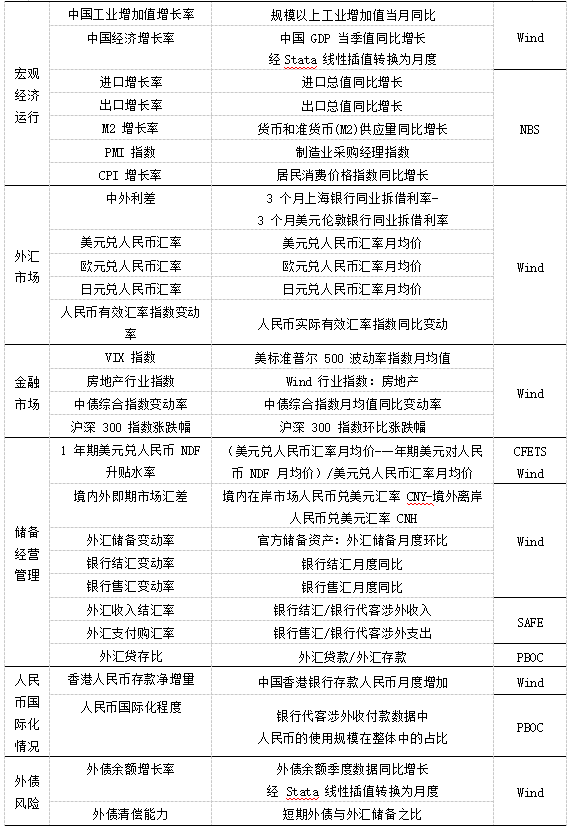

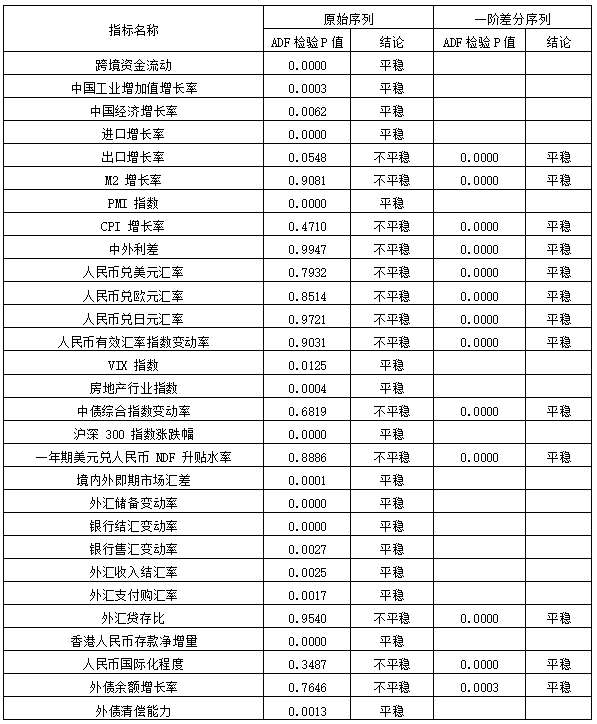

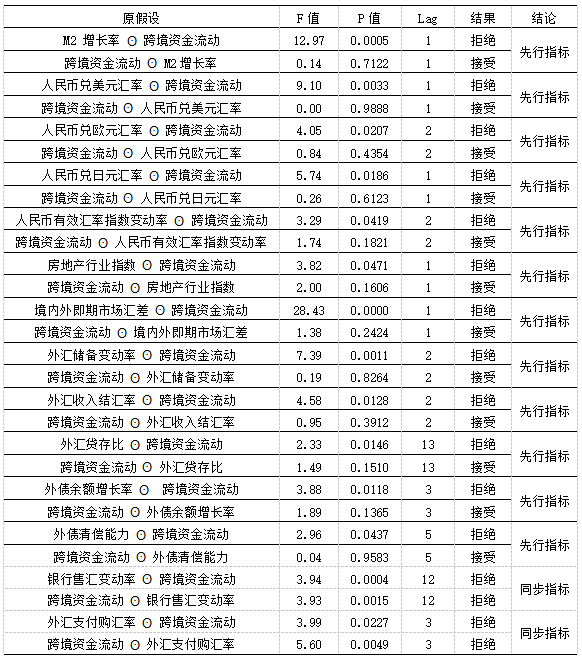

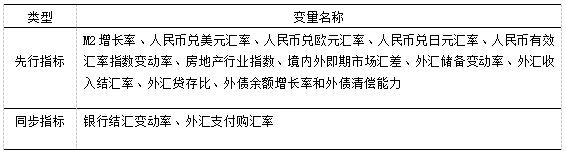

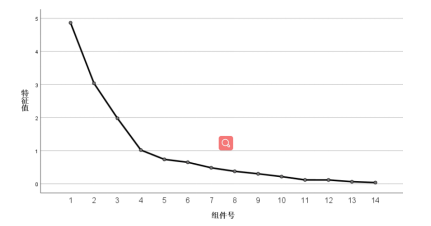

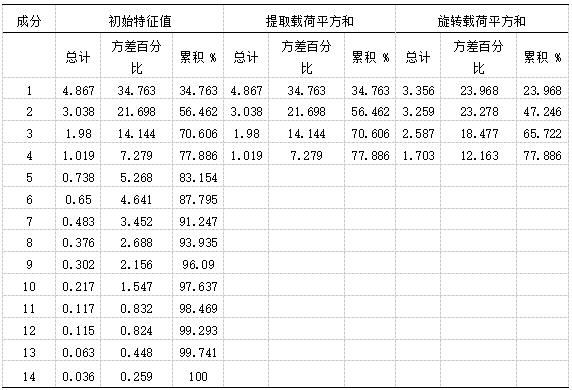

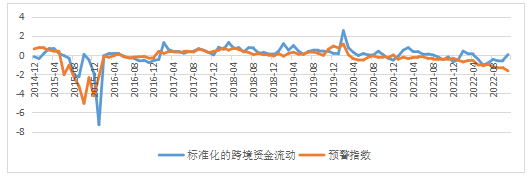

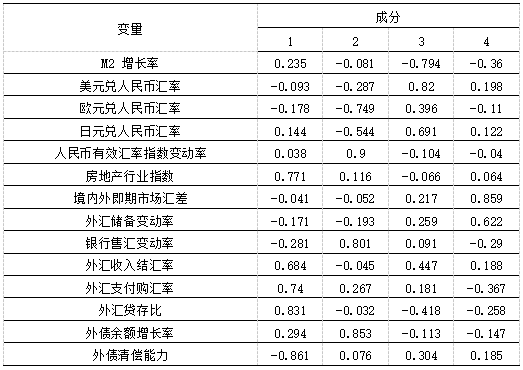

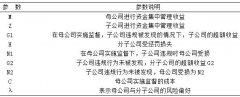

孙渝景 奚殷殷 张尔豪 (东南大学,江苏 南京 211100) 摘要:我国金融安全在新发展格局下面临更高的要求。鉴于当前国内外形势的复杂严峻,强化金融风险防范意识、建立适应新形势的金融风险防范化解机制显得尤为紧迫。本文根据全面性、科学性和重要性原则,挑选了宏观经济运行、外汇市场、金融市场、储备经营管理、人民币国际化情况、外债风险等六类28个指标,作为监测预警体系备选指标。经过格兰杰因果检验和主成分分析法,选出先行指标和同步指标,并建立预警指数;检验后发现有较好的预警效果。 关键词:跨境资金流动;主成分分析法;预警指数 一、引言 近年来,随着我国国内外形势的变化,党中央提出了“加快形成以国内大循环为主体、国内国际双循环相互促进的新发展格局”的重大战略任务。这一新发展格局对我国金融安全提出了更高的要求。 身处国际国内双循环背景之下,我国金融市场与国际市场的进一步融合使得跨境资金的流动愈加频繁。面对如今复杂严峻的形势,我们需要高度关注金融风险的防范和化解,以适应新形势的要求。加强金融风险防范意识和建立适应新形势的金融风险防范化解机制尤为重要。原有的预警指数无法准确有效地识别和监测新形势下的跨境资金流动风险。为了适应新的宏观环境变化和应对新的金融风险挑战,我们需要建立适用于新发展格局下的跨境资金流动风险评估与预警机制,以有效预警和防范新发展格局下的跨境资金流动风险。为此,本文建立了备选指标体系,以满足新发展格局下对金融安全的要求,并在此基础上构建了跨境资金流动风险综合预警指数,以期为新发展格局下的跨境资金流动风险提供有效的预警机制。 二、跨境资金流动趋势性分析 1.基准序列测算 陈卫东(2016)指出,学术界主要以短期跨境资金流动来近似衡量跨境资本流动规模,计算方法主要为直接法、间接法和混合法三种方法。考虑到数据的可得性与准确性,本模型选取World Bank(1985)提出的间接法,测算2014.12-2022.11月度跨境资金流动规模,基本公式展示如(1)式。图1为本组测算出的短期跨境资金流动净额。 短期资本流动=外汇储备增量-FDI增量-外贸顺差 (1) 2.备选指标选取 为构建一套更具系统全面性、灵活可操作性、科学实用性的跨境资金流动风险预警指标体系,借鉴前人对于跨境资金流动的研究,本文从宏观经济运营、外汇市场、金融市场、储备经营管理、人民币国际化情况和外债风险共6个角度,选取28个指标,作为跨境资金流动风险预警指标体系的备选指标。 表1 备选指标描述性统计   图1 月度跨境资金流动净额测算值 表2 备选指标  3.先行指标与同步指标提取 在测算出短期跨境资金流动净值的基础上,本文采用格兰杰因果关系检验从备选指标中选取先行指标与同步指标。为确保时间序列平稳性、避免伪回归现象,在进行格兰杰因果检验之前,对基准序列和备选指标进行了ADF单位根检验。原始序列不平稳时,对原始序列进行差分处理,并再次进行ADF单位根检验,检验结果如表3所示。 表3 基准序列和备选指标的ADF检验结果  格兰杰因果关系检验中筛选标准有以下四点: (1) 若备选指标是基准序列的单项格兰杰关系,则备选指标是先行指标; (2) 若基准序列是备选指标的单项格兰杰关系,则备选指标是滞后指标; (3) 若二者互为格兰杰关系,则备选指标是同步指标; (4) 若双向检验结果均不显著,则备选指标是参考指标。 表4 先行指标和基准序列的格兰杰因果关系检验结果  格兰杰因果关系检验结果如表4所示。其中,如果甲不是乙的格兰杰原因,记为甲ʘ乙。 经检验,从28个备选指标中筛选出12个先行指标和2个同步指标。M2增长率、人民币兑美元汇率、人民币兑欧元汇率、人民币兑日元汇率、人民币有效汇率指数变动率、房地产行业指数、境内外即期市场汇差、外汇储备变动率、外汇收入结汇率、外汇贷存比、外债余额增长率和外债清偿能力为先行指标。筛选出的先行指标和同步指标汇总如表5所示。 表5 指标筛选结果  4.跨境资金流动风险预警指数构建 考虑到指标之间存在相关性,直接进行回归可能存在多重共线性的情况,影响实证结果的准确性,进而影响预警指数的预警精确度。因此,本文选取主成分分析法对先行指标进行筛选组合,构建跨境资金流动风险预警指数。主成分分析法不仅可以消除量纲不同造成的影响,还可以将原本具有相关性的各项指标转化为没有相关性的综合指标,达到了良好的降维效果。 主成分分析法以最多信息保留为前提,将原先所有变量通过正交变换线性组合的方式转换建立两两不相关的新变量,达到了对原数据中存在相关性的指标删去多余的效果。达到减少数据计算量、保留大部分原有数据的效果。由于互不相关系,有效解决信息重叠、多重共线性等问题,降低分析应用的难度。 在进行主成分分析法之前,通过KMO检验与Barlett球形检验,对主成分分析法的可行性进行评估。结果如表6所示,KMO检验值为0.703,超过0.6的可行性标准;Barlett球形检验显著性为0.000,显著拒绝原假设。KMO检验与Barlett球形检验均说明本组数据可以进行主成分分析法。 表6 KMO检验与Barlett球形检验  随后,使用主成分分析法组合跨境资金流动风险的预警指示。数据处理步骤如下: (1)根据相关系数矩阵得出相应的累计值与累计贡献率; (2)提取特征值大于1或者累计贡献率达到75%左右的主成分,计算原始因子载荷矩阵; (3)对原始因子载荷矩阵进行正交旋转,计算主成分得分,以方差贡献率为权重合成预警指数。 由此得到主成分分析法的特征值和累计贡献率如表7所示,碎石图如图2所示。  图2碎石图  表7 相关系数矩阵的特征值与累计贡献率 由于前四个主成分的特征值大于1,因此本文选取前四个主成分因子,并且借助因子载荷矩阵计算预警指数。因子载荷矩阵如表8所示。 以主成分分析法的方差贡献率为权重,构建综合预警指数,计算所得预警指数与短期跨境资金流动的关系展示如图3所示。  图3 预警指数与标准化后的跨境资金走势图  表8 旋转后的因子载荷矩阵 5.预警能力检验 表9 格兰杰因果检验结果  利用格兰杰因果关系检验,对构建的跨境资金流动风险预警指数的预警能力进行评估。结果如表9所示。结果显示,预警指数为跨境资金流动的格兰杰原因,有较好的预警能力。 三、政策建议 本文的主要目的是为了建立一种适应新的发展格局的跨境资金流动风险预警指标体系,能够有效地检测跨境资金流动的风险,并提供及时的预警。为了达到这个目的,我们首先采用了格兰杰因果关系检验的方法来筛选先行与同步指标,确定出对跨境资金流动风险变化有着较强预示能力的指标。基于筛选出的指标,我们进一步采用主成分分析法来构建跨境资金流动风险预警指数。目标是得到综合考虑多个指标的变化情况,从而更加全面地反映跨境资金流动风险的状况的跨境资金流动风险预警指数。通过基于历史数据的检验,我们证实了这个指数的预警能力较好,并且能够及时地发现跨境资金流动风险的变化趋势,提供预警。 总的来说,本文的研究成果对于理解新发展格局下的跨境资金流动风险具有重要意义。跨境资金流动风险预警指标体系能够帮助相关机构及时发现风险,并采取相应的措施,从而有效地保护跨境资金流动的安全和稳定。进一步,本文提出针对新发展格局下跨境资金流动风险问题的政策建议。 为了加强对跨境资金流动的监管和管理,国内需要建立完善的数据采集系统和跨境资金风险监测预警指标,以营造规范、公平、健康的发展环境。建立健全跨境资金流动监测机制,对资本流动进行实时监控,及时识别和评估风险,及时发现和处理异常交易,制定相应的风险管理措施,以防范洗钱、非法资本流动等风险。建立健全应急响应机制,加强危机应对和处置能力,确保及时有效地应对突发事件。同时,加强对跨境资金流动参与主体的宣传和培训,提高其风险意识和风险管理能力,通过提高参与主体的合规性,引导跨境资金流动参与主体遵守相关法规和政策,规范经营行为,防范风险,并引导跨境金融交易主体增强合规意识和技术创新意识。 此外,还需要完善政府监管制度和反洗钱监测体系,制定和优化涉及跨境资金流动的法规和政策,规范和约束跨境资金流动行为,加强监管,提高跨境资金流动的透明度和规范性。加强对银行、支付机构等金融机构的监管,严格审查和管理境外投资项目,规范外汇交易。同时,加强不同监管机构之间信息共享和协作,共同防范跨境资金流动风险。建立跨部门合作机制,加强国际合作,共同应对跨境资金流动风险。 从国际层面分析,不同国家的金融监管标准不一,导致资金流动过程中存在缺口和漏洞,从而加大了跨境资金流动风险。加强国际监管标准的协调,可以消除国家之间的监管壁垒,降低跨境资金流动风险。各国之间加强信息共享,可以及时掌握跨境资金流动的情况,从而发现和防范风险。例如,建立跨境金融情报交换平台,让各国的金融监管机构及时分享跨境资金流动的信息和风险,从而形成联防联控的态势。金融监管机构之间的国际合作,可以协同防范跨境资金流动风险。例如,各国的金融监管机构可以加强对跨境金融机构的监管合作,共同打击洗钱、恐怖主义融资等违法犯罪活动。各国之间签署相应的协议,可以建立跨境资金流动的合作机制,降低跨境资金流动风险。例如,各国可以签署双边或多边的合作协议,共同防范跨境资金流动风险,提高监管效率。 综上所述,国内层面可以通过建立完善的监测和预警体系、强化管理和监管等措施来减小跨境资金流动的风险。国际层面通过加强国际合作和信息共享,可以有效减小跨境资金流动风险。各国应该加强沟通协调,促进国际合作,建立相应的机制和体系,形成合力,共同应对跨境资金流动风险。 参考文献: [1]刘兴亚.后疫情时代跨境资金流动管理[J].中国金融,2020(21):38-40. [2]曾令昭.汇率双向波动增强后的跨境资金流动风险评估与预测方法研究——基于RBF [3]李升高. 跨境资金流出风险监测预警指标体系研究——基于信号分析法[J].南方金融,2017(1):15-24. [4]王伟涛.内外部经济政策不确定性与中国短期跨境资金流动——基于金融周期差异和中介效应视角的检验[J].南方金融,2021(4):3-15. |

中小企业融资困境

中小企业融资困境 新发展格局下跨境

新发展格局下跨境 我国新能源汽车企

我国新能源汽车企 浅析我国非营利组

浅析我国非营利组 财务公司模式在高

财务公司模式在高 中国对外直接投资

中国对外直接投资