卖空机制与审计收费——基于融资融券制度改革的证据

|

袁玉 (南京理工大学,江苏 南京 210094) 摘要:基于我国融资融券分步扩容的背景,本文利用A股上市公司相关数据,采用多时点双重差分模型探究卖空机制对审计收费的影响。研究发现:引入卖空机制将会提高标的公司的审计投入和审计风险,从而提高审计收费;较高的分析师跟踪水平和内部控制质量能够抑制卖空机制对审计收费的提高作用。文章研究结果丰富了卖空机制与审计业务相关的研究,拓展了卖空机制的治理和监督效应,同时也为监管机构进一步推广卖空机制提供建议和政策帮助。 关键词:卖空机制;审计收费;分析师跟踪;内部控制质量 一、引言

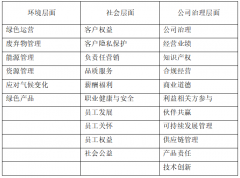

2010年3月,我国证监会批准了融资融券交易试点工作,这意味着我国资本市场引入了卖空机制,改变了“只买涨不买跌”的不成熟状态。截至2022年10月,该试点实现了七次扩容,标的数量扩大至2200只。虽然自试点推出以来,我国融资规模一直远大于融券规模,但是近年来融券发展迅猛。据瑞银证券统计,在2019年末,A股融券与融资规模之比为1:99,而在2020年末,这一比例达到了1:9,多家券商在年报中提到将大力发展融券业务,这说明“两融”市场逐渐成熟和平衡。 众多学者对卖空和证券市场的定价效率与波动性的关系进行了探讨[1–4]。虽然得出的结果不尽相同,但卖空对提高资本市场的功能和增加股票交易的活跃程度起到了一定的促进作用是确定的。同时,卖空机制逐渐成为一种重要的外部治理机制,能够抑制上市公司的盈余管理行为[5,6]、改善上市公司信息披露质量[7,8]、提高分析师预测准确性[9,10]以及影响企业投融资行为[11,12]。 目前有关卖空机制与审计业务的研究相对较少。一些学者发现卖空机制会提高审计质量,表现在选择更高质量的审计师、可操纵性应计下降和审计师出具非标准审计意见的情况增加[13,14]。关于卖空机制对审计费用的影响,黄超和黄俊、Hope等从诉讼风险的角度讨论卖空机制对审计收费的提升作用[15,16],王靖懿等从股权质押的角度验证了卖空机制对审计收费的抑制作用[17]。由此可见,对于不同的研究情境,卖空机制对审计收费的影响结果不同,现有研究也没有对政策的动态变化进行回应。随着我国进一步对融资融券标的股票扩容,研究卖空机制对审计业务的影响仍然重要。因此,本文基于我国融资融券分步扩容的背景,构建多时点双重差分(DID)模型实证分析卖空机制对审计收费的作用。 本文的贡献可能体现在以下方面。第一,本文的研究结论拓展了卖空机制对审计收费影响的相关研究。目前少有学者关注了卖空机制对审计收费的影响,但结论并不一致[15–17]。本文证实卖空机制会提高卖空标的公司的审计投入和审计风险,进而提高审计收费,丰富了相关领域的研究。第二,关于如何调节卖空对审计业务影响的研究,我国学者主要从产权性质、事务所规模出发[13,14]。本文从公司内部和外部治理两个方面,检验分析师跟踪水平和内部控制质量对卖空机制提高审计收费的调节效应,验证了卖空作为一种重要的公司治理机制,与二者存在一定的替代作用,深化了我们对卖空机制治理效应和审计收费影响因素的理解。第三,我国审计市场正在不断发展和壮大,融资融券制度也在不断完善,本文以较新的研究样本反映了制度的动态变化给上市公司和会计师事务所带来的影响。因此,本文的研究对投资者、管理层和审计师解读上市公司卖空机制的信息含量具有重要启示作用,并揭示了宏观政策对市场参与方的影响机制。 二、理论分析与研究假设

一方面,卖空机制的引入会提高审计投入,进而提高审计收费。由于第一类代理问题的存在,管理层和股东之间的信息披露动机往往存在差异。在卖空机制存在的情境下,股价对于坏消息的反应要比对利好消息更及时和剧烈[18]。对于卖空标的公司,引入卖空机制会加快公司股价对于负面消息的吸收[19],进而增加了公司股价下降的压力。这导致管理者出于个人声誉、业绩奖金和职业发展等因素的考虑,向投资者掩盖不利消息[20]。审计师作为独立第三方,可以通过提供鉴证服务提高公司财务信息的可靠性。为了减少卖空交易者对公司财务报告质量的疑虑,相对于非卖空标的公司,卖空标的公司的审计师会增加审计投入,包括增加审计程序、扩大测试范围和延长审计时间等方法。因此,由于审计成本的增加,审计师会对卖空标的公司收取更高的审计费用。 另一方面,卖空机制的引入会提高审计风险,进而提高审计费用。卖空交易者为了获取经济利益,会充分挖掘卖空标的公司的负面消息,并识别可能存在的财务欺诈行为[21],那么公司纳入卖空标的范围会增加被媒体报道负面消息的可能性,从而增加了管理层违规行为被暴露的概率[1],导致公司审计面临的诉讼风险提高[22]。根据审计保险理论,审计师可能因审计失败而承担法律部分补偿责任。因此,投资者不仅关注审计师对财务报表的审计责任,还关心审计师的赔偿责任[23]。当审计师提高了努力程度也不能消除风险时,会通过风险溢价弥补潜在的诉讼风险[15]。综上,标的公司纳入卖空名单后可能造成审计师面临更高的审计成本和审计风险,从而提高审计收费。由此提出假设1:引入卖空机制将会提高标的公司的审计收费。 三、研究设计

1.样本选择与数据来源

本文以中国A股上市公司2007至2021年的年度数据作为研究样本,依次对样本进行以下处理:(1)剔除ST、*ST的公司样本;(2)剔除金融行业公司;(3)剔除数据缺失的样本;(4)剔除被纳入融资融券名单后转出的公司样本;(5)剔除只有一年观测值的公司样本;(6)对所有连续变量在上下1%的水平上进行缩尾处理。经过上述处理,最终得到30350个公司年度样本观测值。本文涉及到的数据来自CSMAR数据库。 2.变量选择与度量

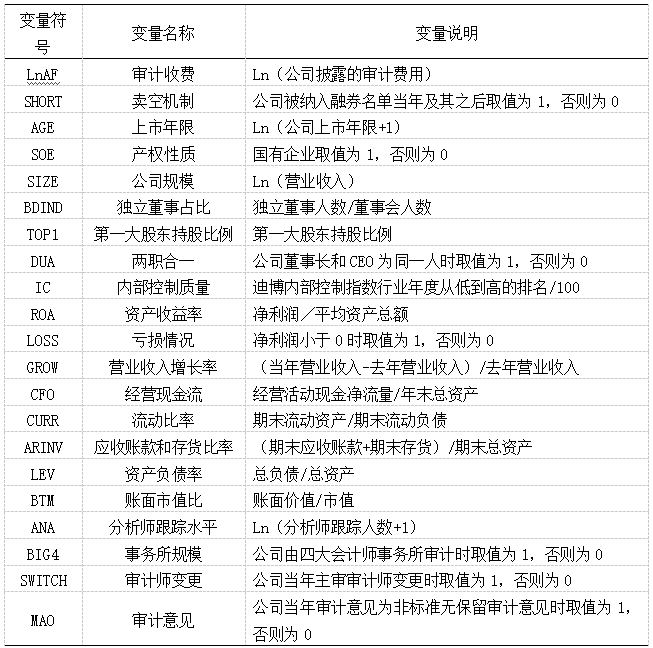

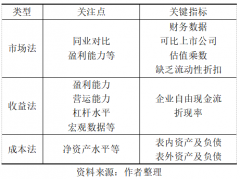

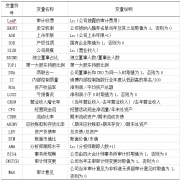

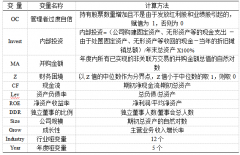

(1)被解释变量。审计收费(LnAF)为连续变量,由年报披露的审计费用取自然对数而得。 (2)主要解释变量。卖空机制(SHORT)为虚拟变量,当观测年度是公司被纳入融券名单当年及其之后的年份,取值为1,否则为0。 (3)控制变量。借鉴王靖懿等和Liu等人的做法[17,24],本文选取了公司经营复杂度、财务风险、审计方特征等方面的指标作为控制变量,具体变量及定义如表1所示。 3.模型构建

由于融券试点对非标的公司的外溢作用很小,可将样本公司划分为两组:卖空标的公司和非卖空标的公司。由于试点是分批次进行的,对样本公司产生了不同时间的外部冲击,因此采用多时点DID模型对假设1进行检验,模型如下: LnAFi,t=α + β1SHORTi,t + β2Controlsi,t + ΣtYear + ΣiFirm+ ε (1) 其中,i和t分别代表i公司和t年度,α、β1、β2为回归系数,LnAF为审计费用,SHORT为卖空机制,Controls为一组控制变量,ΣtYear和ΣiFirm分别为年份和个体固定效应,ε为随机误差项。此外,对回归模型的标准误在公司层面进行聚类(cluster)调整,以减少潜在的异方差和序列相关问题。 表1 变量定义表  四、实证分析

1.描述性统计分析

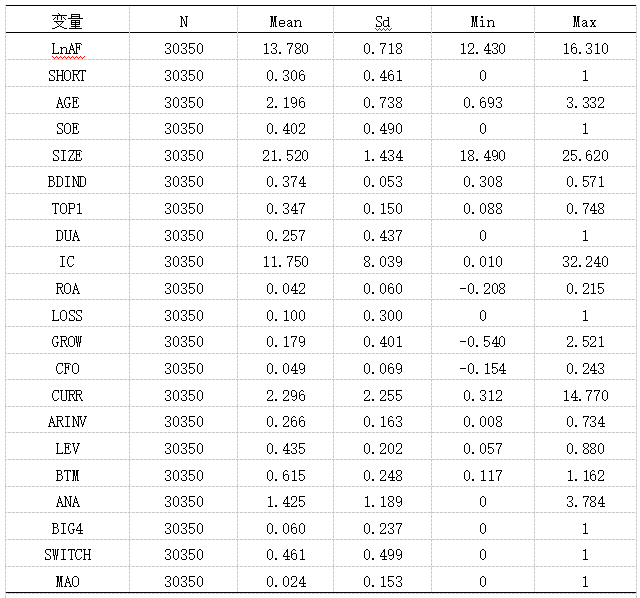

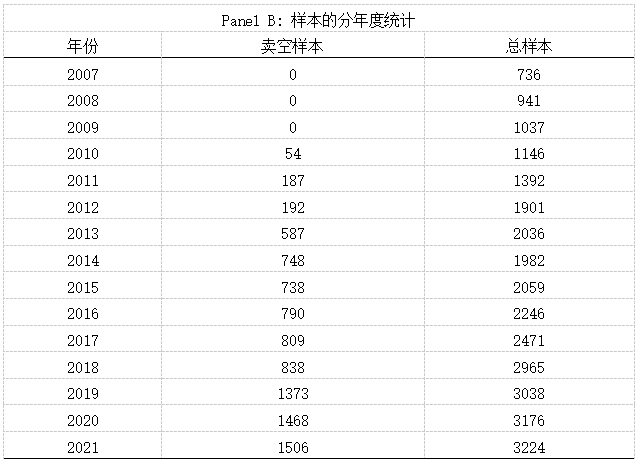

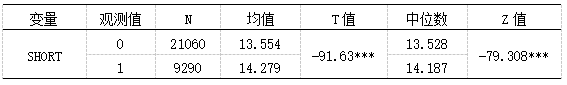

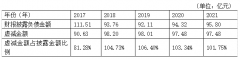

表2的Panel A列示了主要变量的描述性统计结果。其中,LnAF的标准差为0.718,最小值和最大值还原后分别约为25和1200万元,说明样本间差异较大;SHORT均值为0.306,这说明约有30.6%的样本为卖空标的样本。Panel B列示了样本的分年度统计,符合我国从2010年以来,实施融资融券标的分批扩容的背景,为研究卖空机制对审计收费的影响提供了准实验条件。其中2013年和2019年标的数量增加最多,截至2021年,卖空标的股票占到了总样本的48.7%。 控制变量的情况与现有研究结果类似。此外,以卖空机制为依据,将研究样本分为实验组(SHORT=1)和对照组(SHORT=0),对审计费用进行均值和中位数检验,结果如表3所示。结果显示,卖空标的公司的审计费用均值和中位数都显著高于对照组,初步验证了假设1的成立。 表2 描述性统计   表3 单变量检验  2.多元回归分析

(1)主回归检验

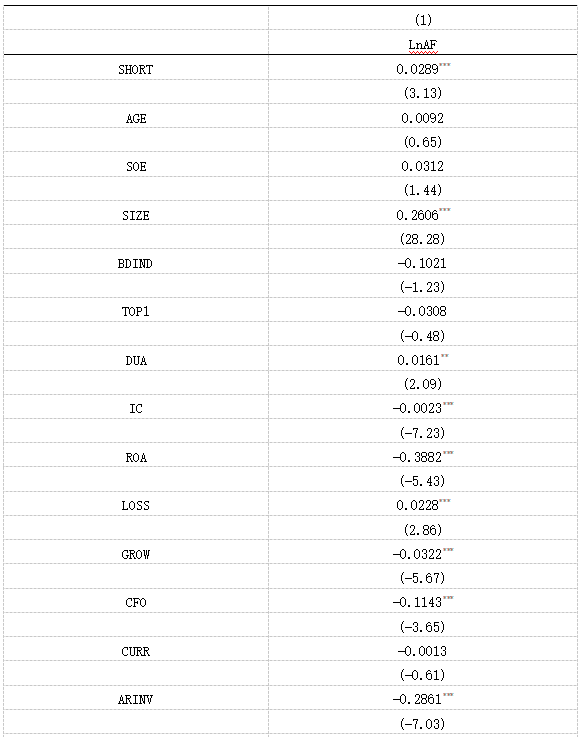

表4 主检验   注:括号内为t值,下同。 表4列示了主检验结果,即卖空机制与审计收费的DID检验结果。结果显示, SHORT对LnAF的影响系数为0.0289,在1%的水平上显著,表明相同条件下,与控制组相比,引入卖空能显著提高处理组的审计收费,验证了假设1的成立。对于控制变量的回归系数,可以发现SIZE越大、LEV越高、BTM越高、ANA越高,审计收费越高,并且两职合一的企业、亏损企业、聘请国际四大会计师事务所、收到非标审计意见等也会带来较高的审计收费,而盈利能力较强、内控质量较好、审计师变更等会对审计收费产生显著负向影响。 (2)中介效应检验

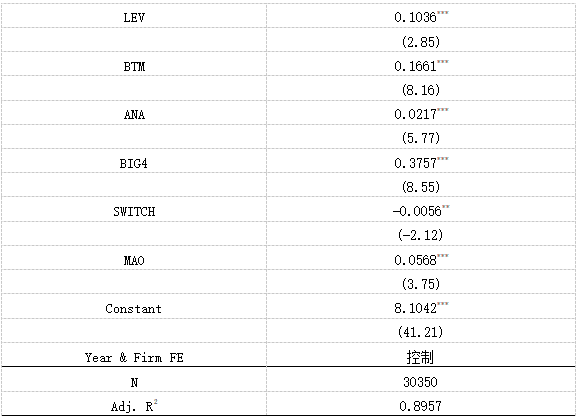

根据前文的理论分析,为补偿增加的审计成本和审计风险,审计师往往会提高其费用。基于此,下面将从审计投入和审计风险的角度探究卖空机制对审计收费的影响路径。考虑到数据的可获得性,本文采用审计延迟(Audelay)衡量审计投入,该变量由审计报告日和资产负债表日之间的天数取对数并中心化计算得到,该指标值越大,审计投入越多。借鉴窦超等的做法[25],本研究将诉讼风险(Litamount)这一连续变量作为审计风险的代理变量,该变量由公司被诉讼金额除以营业收入计算而得。 根据温忠麟和叶宝娟的五步法构建中介效应检验模型[26],检验审计投入和审计风险的中介作用,结果如表5所示。第(1)列和第(3)列分别列示了中介变量审计投入、审计风险与解释变量卖空机制的回归结果,SHORT的系数分别为0.0075和0.0186,在10%的水平上显著,这说明引入卖空机制后,标的公司的审计投入和审计风险有所提高,符合前文预期。在此基础上,第(2)列和第(4)列将审计费用作为因变量进行回归。结果显示,SHORT的系数分别为0.0283和0.0150,其回归系数和t值相较于主回归(β=0.0289,t=3.13)都有所下降。上述检验说明审计投入和审计风险在卖空机制与审计收费之间发挥了部分中介作用。 表5 中介效应检验  (3)调节效应检验

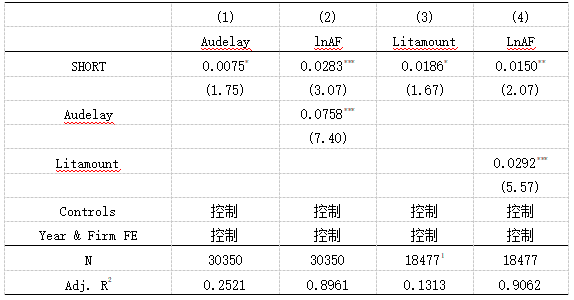

表6报告了调节效应检验的回归结果。由第(1)列可知,交乘项(SHORT_ANA)的系数为-0.0102,在1%的水平上显著,表明分析师跟踪水平越高,卖空机制对审计收费的提升作用越弱。受到分析师关注更多的公司通常会更加重视会计信息的准确性和透明度,这为审计师提供了更多的可靠数据,也在一定程度上减少了卖空压力带来的审计风险,从而抑制了卖空机制对标的公司审计收费的提升作用。由第(2)列可知,交乘项(SHORT_IC)的系数为-0.0016,在1%的水平上显著,表明IC越高,卖空机制对审计收费的提升作用越弱。内部控制质量越高,企业内部治理越完善,缓解了管理层和股东的信息不对称,约束管理层谋求私利和盈余管理的动机,减少发生财务违规或舞弊的可能性,在一定程度上减少了放松卖空管制带来的审计风险和审计投入,进而抑制了卖空机制对审计收费的提高作用。 表6 调节效应检验  (4)稳健性检验

①平行趋势检验 为检验处理组和控制组在事件发生前具有平行趋势,本文借鉴陈胜蓝和马慧的做法[27],截取2010年之前的样本,比较后续纳入卖空标的名单的公司(List=1)和未纳入卖空标的名单的公司(List=0)在引入卖空机制前的审计收费差异。结果显示,List回归系数没有通过显著性检验(未列表)。这说明在引入卖空机制前,处理组和控制组的审计收费没有显著差异,满足平行趋势的前提假设。 ②倾向匹配得分 我国融资融券标的股票分步扩容为我们的研究提供了良好的准实验条件,很大程度上避免了逆向因果问题。不过卖空标的股票可能不是完全随机的选择,因此,为了进一步排除实验组和控制组可能存在的系统性偏差对研究结论的干扰,本文应用倾向匹配得分与DID模型相结合的方法进行稳健性检验。借鉴陈关亭等的做法[13],以股票年换手率(TURNOVER)、公司规模(SIZE)、独立董事占比(BDIND)、产权性质(SOE)、盈利能力(ROA)、负债率(LEV)、营业收入增长率(GROW)为匹配协变量,使用Logit回归计算各样本的倾向匹配得分,再根据得分利用1:1带卡尺的近邻匹配法(real=0.01)在同一行业、事件发生前一年度内进行匹配,最后根据匹配后的样本重新检验模型(1)。各匹配变量在匹配后标准偏差和组间差异t值下降明显,并且匹配后LnAF的ATT的t值为4.24,通过了1%水平的显著性检验,说明匹配效果较好。使用匹配后的样本进行回归,结果显示,卖空机制作用方向和显著性水平均与主检验结果相吻合(未列表)。可见在缓解了选择性偏差问题后,放松卖空管制带来的卖空压力仍然会提高标的公司的审计收费。 五、结论

本文立足于我国融资融券分步扩容的背景,对2007-2021年我国A股上市公司样本进行实证分析,最终得出以下研究结论:引入卖空机制后,相比于非卖空标的公司,卖空标的公司的审计收费显著提高,这一结论在考虑选择性偏差后仍然显著;卖空机制通过提高审计投入和审计风险增加了审计成本和风险溢价,导致更高的审计收费;较高的分析师跟踪水平和内部控制质量抑制了卖空机制对审计收费的提高作用,这说明卖空在影响公司治理与审计方面与二者存在替代作用,是一种特殊的外部治理机制。 根据研究结论,本文提出以下建议:(1)继续扩大卖空标的股票规模。卖空规模是决定卖空机制能否有效运作的关键因素,我国应继续对卖空标的股票扩容,推动证券市场改革和开放。(2)上市公司应提高信息披露质量和效率。引入卖空提高了投资者和媒体挖掘标的公司负面消息的动力,企业应该顺应潮流,加快改革,主动从源头减少负面消息,促进证券市场的健康发展。(3)提高公众投资者对卖空交易的了解程度。虽然我国“两融”试点已开展多年,但是许多投资者对卖空交易的认知不够,导致卖空交易参与度不高。因此,可以通过加强宣传教育,促使公众投资者形成正确的风险意识和投资理念,进一步促进卖空机制作用的发挥。 参考文献: [1]许红伟,陈欣.我国推出融资融券交易促进了标的股票的定价效率吗?——基于双重差分模型的实证研究[J].管理世界,2012,224(5):52-61. [2]李善民,黄志宏,郭菁晶.资本市场定价对企业并购行为的影响研究——来自中国上市公司的证据[J].经济研究,2020,55(7):41-57. [3]Callen J L, Fang X. Short Interest and Stock Price Crash Risk[J]. Journal of Banking & Finance, 2015, 60(3): 181-194. [4]钟宁桦,唐逸舟,王姝晶,等.融资融券与机构投资者交易占比[J].管理科学学报,2021,24(1):1-18. [5]陈晖丽,刘峰.融资融券的治理效应研究——基于公司盈余管理的视角[J].会计研究,2014,323(9):45-52. [6]Bhattacharya N, Christensen T E, Liao Q, et al. Can Short Sellers Constrain Aggressive Non-Gaap Reporting?[J]. Review of Accounting Studies, 2022, 27(2): 391-440. [7]De Angelis D, Grullon G, Michenaud S. The Effects of Short-Selling Threats on Incentive Contracts: Evidence from an Experiment[J]. Review of Financial Studies, 2017, 30(5): 1627-1659. [8]杨慧辉,刘伟.融券机制对上市公司信息披露违规行为存在治理效应吗[J].财贸研究,2018,29(9):98-110. [9]李志生,李好,马伟力,等.融资融券交易的信息治理效应[J].经济研究,2017,52(11): 150-164. [10]曹新伟,曾旭,洪剑峭.分析师评级调整与提前交易——基于融资融券市场的研究[J]. 管理评论,2020,32(12):49-60. [11]Grullon G, Michenaud S, Weston J P. The Real Effects of Short-Selling Constraints[J]. Review of Financial Studies, 2015, 28(6): 1737-1767. [12]彭章,陆瑶,杨琛.融资融券与公司财务杠杆[J].南开管理评论,2021,24(5):139-149. [13]陈关亭,朱松,王思敏. 卖空机制与审计师选择——基于融资融券制度的证据[J].审计研究,2019,211(5): 68-76. [14]张洪辉,章琳一.融券制度与审计质量——基于准自然实验分析[J].经济管理,2018,40(1): 172-190. [15]黄超,黄俊.卖空机制、诉讼风险与审计收费[J].财经研究,2016,42(5):77-87. [16]Hope O K, Hu D, Zhao W. Third-Party Consequences of Short-Selling Threats: The Case of Auditor Behavior[J]. Journal of Accounting and Economics, 2017, 63(2-3): 479-498. [17]王靖懿,夏常源,傅代国.放松卖空管制、控股股东股权质押与审计费用[J].审计研究, 2019, 209(3): 84-92. [18]Bris A, Goetzmann W N, Zhu N. Efficiency and the Bear: Short Sales and Markets Around the World[J]. Journal of Finance, 2007, 62(3): 1029-1079. [19]Diamond D W, Verrecchia R E. Constraints on Short-Selling and Asset Price Adjustment to Private Information[J]. Journal of Financial Economics, 1987, 18(2): 277-311. [20]Nagar V, Nanda D, Wysocki P. Discretionary Disclosure and Stock-Based Incentives[J]. Journal of Accounting and Economics, 2003, 34(1-3): 283-309. [21]Drake M S, Rees L, Swanson E P. Should Investors Follow the Prophets or the Bears? Evidence on the Use of Public Information by Analysts and Short Sellers[J]. The Accounting Review, 2011, 86(1): 101-130. [22]Griffin P A. A League of Their Own? Financial Analysts’ Responses to Restatements and Corrective Disclosures[J]. Journal of Accounting, Auditing & Finance, 2003, 18(4): 479-517. [23]王春飞,陆正飞.事务所“改制”、保险价值与投资者保护[J].会计研究,2014(5): 81-87. [24]Liu X, Lobo G J, Yu H. Is Audit Committee Equity Compensation Related to Audit Fees?[J]. Contemporary Accounting Research, 2021, 38(1): 740-769. [25]窦超,袁满,陈晓.政府背景大客户与审计费用——基于供应链风险传递视角[J].会计研究, 2020, 389(3): 164-178. [26]温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014,22(5):731-745. [27]陈胜蓝,马慧.卖空压力与公司并购——来自卖空管制放松的准自然实验证据[J].管理世界,2017(7):142-156. |

全面注册制对并购

全面注册制对并购 卖空机制与审计收

卖空机制与审计收 新能源汽车企业ES

新能源汽车企业ES 管理者过度自信、

管理者过度自信、 GONE理论下*ST宏

GONE理论下*ST宏 基于AHP的食品制

基于AHP的食品制