对微商的税收征管的探讨

2016-09-23 23:17 来源:www.xdsyzzs.com 发布:现代商业 阅读:次

|

——基于“互联网+税务”的视角

王子英 安徽大学

摘要:近年来,微商的迅速发展充斥着朋友圈、空间、微博等各个社交平台,给他们带来了极大的经济效益,但是对于微商的监管一直不到位,存在很大漏洞,存在偷漏税行为,给国家带来了大量税收流失。在十二届全国人大三次会议上,李克强总理提出“互联网+”行动计划。本文从“互联网+税务”的视角对微商的税收征管进行探讨。

关键词:微商;互联网+;税收征管

一、微商发展的现状

随着互联网的不断发展,出现了各种各样的社交平台,为人们提供了相互沟通的机会。这样的社交平台没有任何门槛,每个人都可以参与,于是便有人发现了商机,在微信等社交平台上出售商品,这就是人们通常所认为的微商。其实,对于微商并没有一个准确的定义,微商一般是指以个人为单位,利用web 3.0时代所衍生的载体渠道,将传统方式与互联网结合,不存在区域限制且可移动性地实现销售渠道新突破的小型个体行为。

微商利用移动网络进行交易,是移动购物的重要组成,微商随着移动购物市场的发展而不断发展。《2015中国微商发展研究报告》指出,2015年微商行业总体市场规模达到1819.5亿元,预计2016年将达到3607.3亿元,增长率为98.3%,2015年全国微商从业规模为1257万人,预计2016年将达到1535万人,增长率为22.1%,微商已成为移动电商的主要形态之一。从以上数据可见,中国微商的发展日趋迅猛,在推动经济发展中起着重要的作用。对于微商这一新兴的产物,需要加快对其税收规范,以避免更多的税收流失,维护税收公平。传统的税收征管已不再适用,需要基于“互联网+”的视角对于微商的税收征管进行探讨。

二、对微商难以进行税收征管的原因

(一)微商的交易存在隐蔽性,交易额难以确定

微商销售商品往往是通过朋友圈、微信、QQ等社交平台,其交易也往往通过微信转账、QQ红包、支付宝等在线支付方式进行。交易往往属于私下进行,如果不进行监管,不会得知其是否进行交易,交易额为多少,其交易方式具有快捷,不受时空限制,经济性等特点。其交易不会开具发票,因此难以判断其收到的金额是否是由于交易而产生的,且微商可以隐藏或者虚报其销售收入,从而达到少交税甚至不交税的目的,这给税收征管带来了很大的困难。

(二)微商的纳税意识淡薄

以现行的税收征管体制,如果微商的经营者不主动申报纳税,税务机关不容易发现其销售行为,很难对其征税。从事微商经营的多为个体经营者,他们认为自己做的是小本买卖,并不负有纳税的义务,更不会主动申报纳税。虽然国家对于个体工商户、个人的收入征税有着起征点的规定,有相应的税收优惠,但是微商的月收入往往过万,超过了起征点,已经超过了纳税的限额,应当主动申报纳税。由于他们的纳税意识淡薄,鲜有主动申报纳税行为,造成国家税款大量流失。

(三)传统的税收征管体制不适用

首先,我国现行的税务登记制度明显不适合微商。微商的经营者多为分散的个人,从事微商的门槛较低,其基本信息难以获得。他们无需进行工商登记,也没有实际固定的经营场所,由于微商交易的不确定性和隐蔽性,难以确定交易的主体身份,给税务登记带来很大的困难。其次,传统的税源调查不适用于微商的税收征管。微商交易是基于互联网进行的,交易者可以有意识地避免留下交易记录,因此,交易者是否交易,很难去查证。再次,纳税申报不再适用微商。微商交易不受时空限制,可以很好地隐蔽交易行为,微商的经营者很难去主动进行纳税申报,且其交易额很难确定,使得传统的代扣代缴,代收代缴难以发挥作用。

三、运用“互联网+税务”对微商进行税收征管的优势

(一)解决征纳双方信息不对称的问题。就税务机关而言,由于微商交易具有隐蔽性等特征,税务机关难以掌握微商经营者的交易行为,进而无法得知其应纳税额,使得税款大量流失,因此税务机关需要基于大数据、云计算,按照新的商业模式,对传统的税收征管做出相应的改革。税务机关需将“互联网+”行动计划运用到征管工作中,利用大数据掌握微商经营者的交易行为,从而得知其交易时间,交易物类型,交易金额,并计算出微商经营者的应纳税额。就微商经营者而言,由于微商经营者多为个人,因此可能对税收政策不是很了解,就此税务机关可以利用互联网积极履行宣传税法,全天候为纳税人提供纳税咨询服务,引导协助其履行纳税义务,同时便利纳税人纳税。

(二)减少征纳双方成本,提高税收征管的效率。税务机关应当建立网上税务局,建立网上税务申报制度,减少征纳双方的纳税成本,使纳税人“少跑道”,同时在网上办理也提高了工作人员的工作效率。加快完善电子发票制度,加快税务无纸化进程,节约了大量的印刷纸质发票的费用,同时规范了微商的销售行为,便于对其进行税收征管。推动税务电子一体化,实行一键式纳税,便利纳税人纳税,节约纳税成本,提高纳税效率,从而推动税务现代化进程。

四、基于“互联网+税务”的视角对微商进行税收征管

(一)建立微商注册登记制度。只有注册登记后才能更好地对微商进行监管,对微商实施特殊的登记制度,从而为微商税收征管的规范化奠定基础。税务机关可建立在线注册登记机制,便利微商进行网上注册,节约成本和提高效率。因为微商通过朋友圈、QQ等社交平台进行宣传、销售,税务局可与网上监督部门加强合作,对其朋友圈中频繁出现“价格”、“产品”等字样的账户加强监管,同时通知他们进行税务登记。

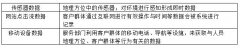

(二)对税源方面加强监管。可以与第三方交易平台加强合作,发挥大数据增值作用,数据共享,一旦其月收入额通过微信转账等方式超过规定数额,则要加强监管,到月末汇总销售额并根据交易物品种类确定其应纳税额,同时通知第三方交易平台可由其代收代缴。这样可以从源头上加强控制,使微商难以虚报、少报收入,减少税款流失。

(三)积极推动电子发票的使用。微商的交易是在网上进行的,具有分散性和私密性,他们往往不会开具发票,即便开具发票也不规范。所以税收征管的形式也要随着征税对象的特点进行相应的调整。需要积极推动电子发票,利用互联网等技术可以开发一种软件,随着每笔交易的发生,配套开具电子发票。这一软件可以在微商进行税务登记时安装,这样可以更好地监督发生的交易额,同时降低了征纳双方的成本。

(四)完善电子申报体系,增强微商的主动申报纳税意识。现代科技在不断发展,税收征管手段也在不断进步,但是增强微商的主动申报纳税的意识也是必不可少的。随着互联网的不断发展,可以利用互联网在各个平台积极宣传主动申报纳税的必要性和相关的税收法律法规,增强公民的纳税意识;同时可以采用一些激励措施,比如微商若主动申报纳税,可在其账户上赋予“诚信商户”的标志,便于其更好地宣传自己的商品,同时他们也更有动力地主动申报纳税。与此同时若主动申报纳税,可适当地对其减免征税的税率,降低其纳税负担。

五、总结

对于微商这一新兴的行业,它的发展十分迅速,带来了大量的就业机会并且在推动经济发展上将会起到巨大的作用。对于这一行业,国家一方面应当鼓励它的发展,另一方面也应当对其进行规范,只有加强对微商的监管才能减少鱼龙混杂的现象,规范微商行业,对于它的成长起着重要的作用,这一新兴的行业才能健康可持续的发展,才能发挥它更大的作用。但是目前对它的监管还存在很大的问题,对微商的税收征管仍处于空白地带,造成大量税收流失,不利于税收公平。因此,本文就此现象提出了几点建议,现在是互联网的时代,是大数据的时代,传统的税收征管制度已不适用,应将“互联网+税务”与税收征管结合起来,利用大数据、云计算等现代网络技术将“互联网+税务”运用到对微商的税收征管当中。同时应加快对微商税收征管的立法工作,从法律上加强对其的重视,以弥补立法的空白。

参考文献:

[1]王文清、王鲁宁.“互联网+”电子商务税收征管的国家借鉴与制度改革[J].税收经济研究,2015.(4)

[2]王思琦.论微商的税务监管[J].商场现代化,2015(14)

[3]宋振国.“互联网+”助推税收征管改革迈向税收治理现代化[J].辽宁经济,2016(2)

|

推荐内容

热点阅读

相关内容

发表评论

RCEP框架下我国跨

RCEP框架下我国跨 我国跨境电商产业

我国跨境电商产业 农村电子商务支持

农村电子商务支持 基于大数据时代下

基于大数据时代下 我国西部电子商务

我国西部电子商务 基于招聘网站的电

基于招聘网站的电